Rebalanceando com Venda

Imagem: http://hcinvestimentos.com/2014/05/19/rebalanceamento-carteira/

Nesse mês, a estratégia usada por Larissa, Alocação de Ativos, sinalizou um rebalanceamento com venda. Vamos ver os resultados obtidos com a operação.

Os objetivos do artigo são:

- Motivar o leitor a iniciar, IMEDIATAMENTE, a investir em outros produtos financeiros que não a Caderneta de Poupança;

- Demonstrar que investir pode ser mais fácil do que, inicialmente, aparenta;

- Elaborar uma metodologia modelo para ser utilizada junto com a estratégia de Alocação de Ativos;

- Mostrar, na prática, através de uma Carteira de Investimentos Virtual, o funcionamento da estratégia Alocação de Ativos.

ATENÇÃO

O artigo a seguir foi escrito para fins meramente educacionais. As informações, dados e operações apresentadas, apesar de basearem-se em cotações reais, tratam-se de mera simulação. Em nenhuma hipótese tratam-se recomendação de investimento. Decisões de investimento baseadas nas informações apresentadas neste artigo são de responsabilidade exclusiva de quem assim o fizer, não sendo o autor responsável pelas consequências destas decisões.

Recordando

Os dois meses anteriores foram bons em termos de renda passiva:

Mas foram negativos em termos de rentabilidade:

Vamos ver o que aconteceu nos meses de Outubro e Novembro.

Outubro/2015

Como o mês anterior era data-base da categoria de Larissa, ela recebeu reajuste salarial em função do Acordo Coletivo da Categoria. Assim, seu salário passou para R$ 3.838 o que permitiu que o seu aporte fosse elevado para R$ 383,80.

Somando o novo aporte ao valor disponível para investimento, avaliou a alocação de seus investimentos:

Como a Classe Câmbio sinalizava a necessidade de um resgate, assim o fez. Dessa forma ela estaria garantindo parte dos lucros elevados que obteve nessa classe nos últimos meses. Resgatou 22,70 cotas do Fundo Dólar e 0,06 cotas do Fundo Euro totalizando R$ 73,15.

A primeira sinalização de aplicação é em RF. Analisou a alocação dentro desta classe:

Para se adequar as metas adquiriu:

- 0,14 NTNBP 150535 pelo total de R$ 94,24

- 0,09 NTNF 010125 pelo total de R$ 69,83

- 0,03 NTNB 150850 pelo total de R$ 68,75

- 0,10 LTN 010121 pelo total de R$ 47,06

Como o saldo disponível não atinge ao mínimo para investimento em FII, com o saldo comprou 66,16 cotas do Fundo DI pelo total de R$ 229,77.

Ao longo do mês, houve os seguintes eventos financeiros:

- Rendimentos dos FII (BRCR11, BBPO11, KNCR11, KNRI11, TBOF11): R$ 24,82

- Dividendos de Ações (ITUB4, VALE5): R$ 11,48

- Juros sobre Capital Próprio (EMBR3): R$ 0,85

- Aluguel de Ações (ABEV3, EMBR3, ITUB4, PETR4, VALE5): R$ 0,37

- Pagamento de Taxa de Custódia: -R$ 6,90

Ao fim do mês a composição da Carteira era a que segue:

O mês apresentou um excelente resultado de +1,8%. A seguir os Ativos com melhor e pior desempenho no mês, com destaque para a Classe Ações:

Novembro/2015

Com o aporte de R$ 383,80 no mês, analisou a Alocação de sua carteira:

Verificou que a próxima aplicação seria em FII. Analisou o índice IFIX:

A próxima aquisição seria o HGRE11. Contudo, estando a cotação deste FII em torno de R$ 1.220, o valor disponível não seria suficiente. Então aplicou o saldo em conta corrente no Fundo DI comprando 118,21 cotas pelo total de R$ 414,74.

No dia 30/11 ela recebeu a primeira parcela do Décimo Terceiro, equivalente a metade do seu salário. Como este pagamento é considerado extra, Larissa decidiu que aportaria 20% do total recebido, ou seja, R$ 383,80. A empresa também antecipou o pagamento do salário do mês de Novembro em um dia para pagar junto com o adiantamento do Décimo Terceiro. Assim, o total aportado neste dia foi de R$ 767,60.

Mais uma vez ela analisou a alocação dos seus investimentos:

A sinalização do início do mês (FII) mudou para Câmbio.

Larissa comprou 99,56 cotas do Fundo Dólar pelo total de R$ 214,85 e 0,63 cotas do Fundo Euro pelo total de R$ 267,46.

Já sabemos que o saldo restante não é suficiente para comprar o FII HGRE11. Então, com o saldo em caixa, comprou 84,85 cotas do Fundo DI pelo total de R$ 300,64.

Ao longo do mês, houve os seguintes eventos financeiros:

- Rendimentos dos FII (BBPO11, BRCR11, KNCR11, KNRI11, TBOF11): R$ 24,91

- Aluguel de Ações (ABEV3, EMBR3. ITUB4, PETR4, VALE5): R$ 0,76

- Dividendos de Ações (ITUB4): R$ 0,27

- Pagamento de Taxa de Custódia: -R$ 6,90

Ao fim do mês a composição da Carteira era a que segue:

A rentabilidade das Classes apresentada acima não considera a Renda Passiva acumulada. Ao incluí-la nos respectivos desempenhos o resultado é o que segue:

A rentabilidade do mês foi negativa em 0,5%, fortemente impactado pelo desempenho de VALE5, em função da conjuntura do minério de ferro e o desastre com a Samarco, sua subsidiária. A seguir, os Ativos com melhores e piores desempenhos:

A alocação final entre as classes ficou assim:

Conclusão

No início do bimestre foi vendida uma parte das cotas dos fundos cambiais para realização de lucros. Essa venda foi decidida tendo com base as metas de Alocação de Ativos. Cabe, então, analisarmos se esta decisão mostrou-se vantajosa ou não.

No dia 01/10 ficou constatado pela Alocação de Ativos que a Classe Câmbio estava com R$ 73,15 acima da meta de Alocação. Então, esse valor foi resgatado conforme operações abaixo:

Em seguida o valor foi investido no Fundo DI, conforme operação abaixo, simulando o resgate do fundo, caso este tivesse sido realizado:

O Lucro Líquido total das duas operações foi de R$ 26,35, ou 55% ( (R$ 25,20 + R$ 1,15) / R$ 47,94).

Qual teria sido o Lucro Líquido caso o resgate dos fundos cambiais não tivessem ocorrido em 01/10, mas em 30/11? Confira abaixo:

O Lucro Líquido teria sido de 45%. Ou 17% inferior.

O que podemos aduzir é que a estratégia de Alocação de Ativos nos sinalizou o momento de resgatar parte do investimento em Câmbio para aplicá-lo em outra classe. Dessa forma agiu tanto como uma proteção natural contra perdas quanto um catalizador dos lucros.

A rentabilidade acumulada de cada Ativo está assim:

Com as perdas deste mês e a aceleração da inflação, medida pelo IGP-M, o resultado passou a perder para a poupança e para a inflação:

Os rendimentos representam 5,2% do total investido:

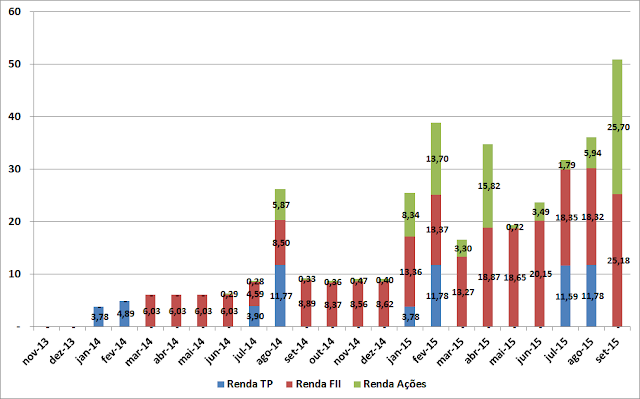

A renda passiva dos meses foram menores em função da menor distribuição de Dividendos e JCP:

Podemos também comparar a Renda Passiva acumulada em 11 meses dos anos 2014 e 2015:

A evolução da Renda Passiva acumulada de 12 meses mostra um crescimento consistente:

Como no início do ano, a rentabilidade da Carteira de Larissa voltou a perder para a inflação medida pelo IGP-M. Isso poderia desestimulá-la, fazer com que desistisse da sua estratégia. Mas é perceptível pelos gráficos que momentos de perdas são seguidos por crescimentos acelerados. Não se esquecer que o ambiente econômico e político do país tem tornado tudo mais difícil. Assim, muita calma nessa hora.

Pense nisso!

Um grande abraço e até a próxima!

Kleber Rebouças

Rico Dinheiro: Curta e Compartilhe Educação Financeira!

Olá Kleber,

ResponderExcluirComo faço para montar planilhas de controle de uma carteira de investimentos como as suas?

att

Ronaldo

Olá Kleber,

ResponderExcluirComo faço para montar planilhas de controle de uma carteira de investimentos como as suas?

att

Ronaldo

Me mande um email (klebervr@gmail.com) que te envio a planilha.

ExcluirEm troca, compartilha as postagens do blog. ;)

Abraços.