Financiamento Imobiliário: Tabela PRICE ou SAC?

Olá pessoal!

Recentemente, um leitor do blog entrou em contato por email para tirar algumas dúvidas a respeito de financiamento imobiliário. Como financiamento imobiliário é, talvez, para o cidadão comum, a mais complexa categoria de financiamento, a dúvida me inspirou a escrever o artigo que segue.

Os objetivos desse artigo são:

- Transmitir noções básicas sobre o funcionamento da Tabela PRICE e Sistema SAC;

- Esclarecer quando é melhor optar por um ou outro sistema de amortização;

- Demonstrar diversas situações que podem influenciar na decisão.

A Dúvida

André (nome fictício) havia lido um comentário meu no site Quero Ficar Rico afirmando que "se o número de parcelas do financiamento for inferior a 123, compensa mais fazer pela Tabela Price do que pela SAC". Então, ele havia feito uma simulação e chegou a conclusão que nessa parcela teria um gasto de R$ 7 mil reais a mais se optasse pela Tabela PRICE. Então gostaria de saber minha opinião a respeito.

Para começar, uma correção: não devo ter afirmado que 123 seria o NÚMERO DE PARCELAS do financiamento, mas que se o financiamento fosse QUITADO ATÉ A PARCELA 123 seria mais vantajoso a Tabela PRICE.

Outra questão importante é que ao afirmar que o "Ponto de Equilíbrio" seria a parcela 123, devo ter levado em consideração, pelo menos, as três variáveis mais importantes para a situação: taxa de juro, prazo total do financiamento e montante financiado. Ao se alterar uma dessas variáveis, altera-se a simulação.

Por fim, o Ponto de Equilíbrio citado leva em consideração o total do desembolso pago a título de amortização e juro.

Tabela PRICE x Sistema SAC

A Tabela PRICE (sobrenome do criador: Richard Price) e o Sistema SAC (Sistema de Amortização Constante) são metodologias de amortização de financiamentos. Amortização é um processo de extinção de uma dívida através de pagamentos periódicos, ou seja, é a forma pela qual pagamos o valor tomado em empréstimo (capital) juntamente com o juro.

Nos últimos anos, os bancos tem estimulado que o comprador de imóvel, ao financiá-lo, optem pelo Sistema SAC. Praticamente nem oferecem mais a opção pela Tabela PRICE. Os dois sistemas de amortização garantem, ao final do período do financiamento, a quitação integral do saldo devedor. Se no passado haviam financiamentos que terminavam com saldo devedor cujo valor era superior ao preço de venda do imóvel, sem dúvida alguma, o problema não está no sistema de amortização, mas em outros fatores que não vem ao caso abordar neste artigo.

Mas, então, o que vem a diferenciar os dois sistemas?

Primeiro, convém explicar que a prestação (p) de um financiamento é composto, basicamente, de duas parcelas: 1) amortização (a); 2) juro (j).

Assim, p = a + j

Claro, estamos desconsiderando outras parcelas que são acrescidas como seguro de morte e invalidez e taxa de administração. Essas parcelas afetam os valores a pagar mas não são inerentes ao financiamento em si.

Segundo, há quem diga que a Tabela PRICE considera a capitalização do juro de forma composta, enquanto outros argumentam que não é composta (o criador da tabela afirma ser composta). Ao meu ver, a discussão é inócua porque qualquer financiamento pode ser calculado tanto a juro composto quanto simples, basta que se calcule a taxa equivalente. Portanto, não perderei tempo com isso.

Dessa forma, a principal diferença entre uma e outra reside no fato de que, enquanto no Sistema SAC a parcela referente a amortização é constante durante todo o período do financiamento, na Tabela PRICE a amortização é variável, sendo menor no início e maior no final.

Os resultados disso são que (1) o montante de juro pago e o valor total desembolsado em períodos similares são diferentes e (2) o valor prestação na Tabela PRICE é constante enquanto no Sistema SAC é variável, reduzindo a cada mês, começando com valor superior e terminando com valor inferior à prestação da Tabela PRICE.

Mas qual dos dois sistema é o melhor para quem está tomando o empréstimo?

Vamos a algumas simulações.

Premissas

Toda simulação precisa de premissas. As que utilizarei serão:

- Valor do financiamento: R$ 150 mil

- Taxa de juro: 11% ao ano

- Prazo do financiamento: 35 anos

- Inflação: desconsiderada

- Outras taxas cobradas: desconsideradas

Desconsideramos os efeitos da inflação e outras taxas porque não são inerentes aos sistemas de amortização. Via de regra, para correção do saldo devedor em função da inflação, os bancos utilizam o IGP-M. Quanto as taxas, elas podem ser as mais variadas, sendo as mais comuns o seguro MIP (Morte e Invalidez Permanente) e a taxa de administração. Os valores cobrados também variam muito de uma instituição para outra.

Cálculo da Prestação

Lembrando: p = a + j

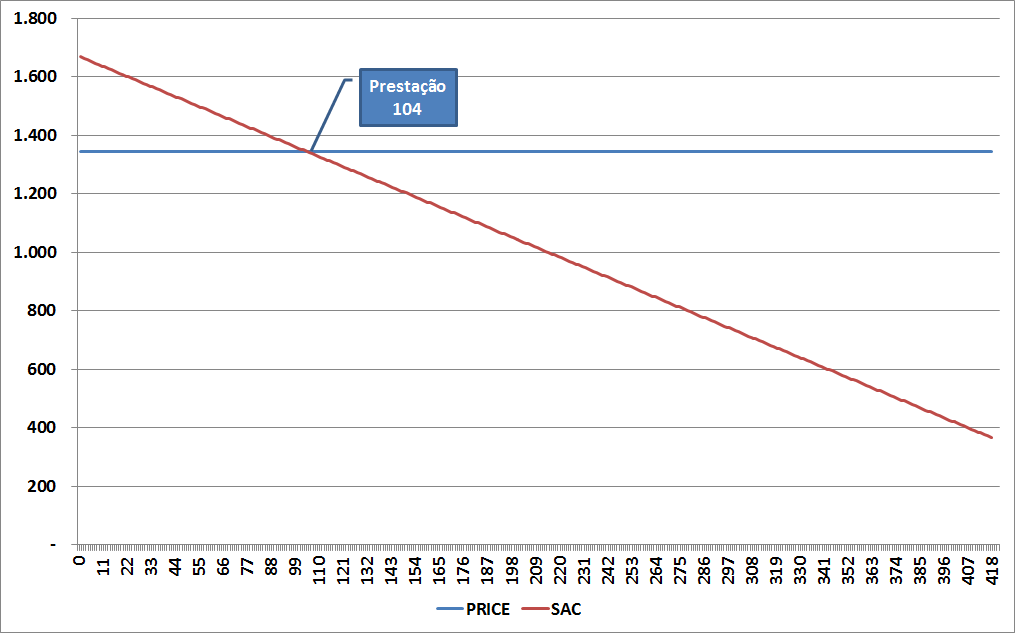

Sem entrar em detalhes a respeito da fórmula de cálculo, o gráfico a seguir demonstra o comportamento das prestações mensais, ao longo do período (35 anos), para os dois sistemas:

Podemos perceber claramente como a prestação inicial utilizando-se o sistema SAC é maior que utilizando-se a Tabela PRICE. O Ponto de Equilíbrio, quando as duas parcelas possuem valor mais próximo é a prestação 104. A partir da prestação 105, o mutuário (como se chama o tomador do empréstimo) passa a ter um desembolso menor no sistema SAC. Vale frisar que o ponto de equilíbrio se altera se o prazo e/ou a taxa de juro forem modificados (o montante não influencia).

Logo de cara, temos uma implicação imediata para o mutuário. Via de regra, os bancos limitam o valor máximo da prestação do financiamento a 30% da renda do mutuário. Com isso, chegamos à conclusão que é possível ao mutuário adquirir imóveis mais caros (com um menor valor de "entrada") ao optar pela Tabela PRICE.

Na simulação, a parcela inicial pelo sistema SAC seria R$ 1.667,33. Se considerarmos que este valor seria os 30% da renda considerado como teto para a prestação do financiamento, utilizando a Tabela PRICE o mutuário poderia financiar um valor total de até R$ 190 mil, ou seja 26,7% maior.

Composição das parcelas

Mas porque em um sistema a parcela diminuiu enquanto no outro o valor é constante? Antes de tudo porque foram pensados desta forma. Contudo, o olhar atento à composição das parcelas nos esclarece ainda mais. Veja os gráficos a seguir:

Podemos perceber que a diferença entre os modelos está, basicamente, no montante amortizado a cada mês. Enquanto no Sistema SAC a redução do saldo devedor se dá de maneira constante, na Tabela PRICE a redução se dá de maneira ínfima no seu início crescendo de maneira exponencial ao longo do período.

Evolução do Saldo Devedor

Uma informação importante, que todo mutuário gosta e deveria saber é: se eu quiser quitar meu empréstimo imediatamente, quanto devo pagar? Sem dúvida alguma essa resposta não está na multiplicação da parcela pelo número de prestação restantes. Mas no cálculo do Saldo Devedor. Este variará de acordo com o sistema de amortização escolhido. Veja, no gráfico a seguir, a comparação da evolução do Saldo Devedor nos dois sistemas:

|

| Clique na imagem para garantir a sua inscrição! |

Fica claro que o Sistema SAC permite uma amortização linear. Contudo, a partir da prestação 269 a amortização pela Tabela PRICE (R$ 358,63) passa a ser superior a do Sistema SAC (R$ 357,14). Além disso, a primeira acelera a cada mês enquanto a segunda permanece constante.

Por fim, vamos analisar a evolução do desembolso total ao longo do período de financiamento.

Desembolso total

Se analisarmos apenas o valor desembolsado com o pagamento da amortização e do juro temos o seguinte resultado:

Até a prestação 206, o total pago por meio da utilização do Sistema PRICE é menor que o total pago por meio do Sistema SAC. Contudo, é preciso lembrar que o Saldo Devedor precisa ser quitado, obviamente. Então ele precisa ser adicionado a esta conta. Ao fazermos isso, o resultado se altera. O próximo gráfico demonstra qual seria o total desembolsado caso a quitação ocorra junto com a parcela de referência:

É perceptível a desvantagem da Tabela PRICE. Então podemos inferir que o Sistema SAC é melhor, financeiramente falando, que a Tabela PRICE.

Sim, via de regra. Mas tem um último ponto que deve ser considerado.

Custo de Oportunidade

Algumas pessoas mantêm seus recursos em investimentos de renda fixa como poupança, títulos públicos, CDB e fundos DI. Os empresários alocam a maior parte dos seus recursos em sua empresa. Há ainda aqueles que investem em imóveis e em bolsa de valores. O resultado dessa diversidade é que cada pessoa possui uma referência em relação rentabilidade das suas aplicações.

Um típico Custo de Oportunidade seria, considerando um trabalhador com FGTS, manter o valor no fundo ou amortizar, a cada dois anos, o financiamento. Ora, o FGTS proporciona uma rentabilidade de 3% ao ano, enquanto o juro do financiamento seria de 11% ao ano. Não é preciso nem fazer conta para se chegar a conclusão de que é melhor amortizar o financiamento que manter o saldo do FGTS.

Fazendo uma simulação, se a maior prestação do Sistema SAC (R$ 1.667,33) representar 30% do Salário Mensal, significa que este seria R$ 5.557,77. Como consequência, mensalmente seria recolhido ao FGTS o valor de R$ 444,62. Considerando 13º e rendimentos o valor acumulado em dois anos (intervalo de tempo para que seja possível utilizar o saldo para amortização) totalizaria R$ 11.881,70. Veja a seguir quanto seria o desembolso total para quitar o financiamento na parcela de referência:

O que percebemos é que utilizando a Tabela PRICE o financiamento seria quitado na parcela 154. Já se for utilizado o Sistema SAC só ocorreria a quitação na parcela 188. Ou seja, o Tabela PRICE reduziria o financiamento em 2,8 anos. Um olhar mais atento percebe que, apesar da antecipação, o montante desembolsado pela Tabela Price persiste em ser superior. Porém, se levássemos em conta a correção da inflação essa situação seria diferente.

Há ainda uma outra possibilidade que seria o mutuário economizar a cada mês a diferença entre a prestação inicial pelo Sistema SAC e o valor efetivamente pago no mês. Por exemplo, a prestação pela Tabela PRICE seria R$ 1.345,06. Assim o mutuário economizaria mensalmente o valor de R$ 322,27. Esse valor seria aplicado num título público com rendimento real mensal de 0,44% ao mês (totalmente factível) e a cada dois anos, de maneira similar ao FGTS, seria utilizado para amortizar a dívida. Veja o resultado:

Percebemos, agora, uma inversão da situação, passando a Table PRICE mostrar mais vantajosa a partir da parcela 136. Isso ocorre porque como inicialmente a parcela deste sistema é inferior ao do Sistema SAC, é possível que o mutuário tenha uma maior acumulação de recursos. Assim, consegue acelerar a amortização do empréstimo. Perceba que, similarmente ao FGTS, não faz sentido manter os recursos aplicados enquanto paga o financiamento pelo simples fato do juro deste (11% a.a.) ser muito maior que o rendimento real da aplicação (5,41% a.a.) líquido do Imposto de Renda.

Por fim, a última situação que dispensa comentário mas é interessante se ver graficamente, seria a junção das duas possibilidades citadas acima. Ou seja, utilizar ao mesmo tempo o FGTS e o acumulo decorrente da diferença de valor entre as prestações. Veja:

Fica claro o pagamento do financiamento num prazo muito menor e, por conseguinte, um menor desembolso. Vale frisar que, quanto maior for o retorno sobre o capital, mais interessante ficará a opção pela Tabela PRICE.

Conclusão

Via de regra, apesar de uma prestação de valor mais elevado no início, o Sistema SAC apresenta vantagens para o tomador do empréstimo por resultar num menor valor desembolsado ao final do contrato. A Tabela PRICE só passa a ser mais interessante caso o mutuário tenha condições de economizar um valor adicional ao da prestação do financiamento para que, eventualmente, possa amortizá-lo.

Além disso, dado a elevada diferença entre a taxa de juro que o mutuário consegue em suas aplicações e a taxa de juro cobrada no financiamento, constatamos ser totalmente contra-producente manter a aplicação, sendo mais aconselhável utilizar o saldo para, periodicamente, amortizar o saldo devedor.

Por fim, podemos concluir que o melhor é evitar comprometer-se com financiamentos, inclusive os imobiliários. Mas se não puder evitá-los, melhor seria quitá-los o mais rápido possível para que se evite uma sangria de recursos.

Pense nisso!

Um grande abraço e até a próxima!

Kleber Rebouças

Rico Dinheiro: Curta e Compartilhe Educação Financeira!

Olá,

ResponderExcluirNos últimos dias fui fazer uma simulação no site da Caixa e percebi que mudaram as regras para a tabela PRICE. Agora o financiamento é de até 70% do valor e o prazo máximo de 240 anos.

Você sabe alguma informação a mais sobre isso?

A análise deste artigo continua válida com estes novos dados?

Lídia,

ExcluirNão acompanho de perto as regras para financiamento. Mas aproveitando sua dúvida fui até o site da CEF e, de acordo com minha última pesquisa, as regras continuam as mesmas.

Talvez, na sua simulação, o prazo máximo foi de 240 MESES (não anos! :) ) em função da modalidade de financiamento (FGTS e pró cotista: máximo 30 anos; SBPE: máximo 35 anos). Também deve ter sido influenciado por sua idade. Salvo engano, a soma de sua idade + prazo não pode superar 65 anos. Ou seja, você só num prazo em que complete 65 anos de idade.

Já a entrada, além de ser influenciada pelo prazo, também pode ser influenciada pela sua renda, já que a prestação não pode ser superior a 30% dela. Assim, quanto menor for sua renda, maior precisa ser a entrada para um determinado imóvel.

Em relação a análise, obviamente, ao alterar uma variável os resultados variam em um determinado grau. Mas de uma forma geral continua válida.

Um grande abraço e boa sorte!

Professor, estou prestes a fazer um financiamento imobiliário, e estou na duvida entre o sistema PRICE ou SAC, é de conhecimento que o sistema PRICE custa em media no valor total pago 10% a mais que o SAC, porem possibilita um Valor de Entrada menor, e parcelas menores no começo.

ResponderExcluirPorem caso em queira financiar pelo sistema PRICE em 20 anos, e o mesmo valor pelo sistema SAC por 30 anos, qual seria mais vantajoso, em termos de valor total pago? Obrigado

Kleper,

ExcluirConsiderando que o valor a ser financiado e a taxa de juro seja a mesma e desconsiderando outros custos como MIP, Taxa de Administração, etc, que podem variar de acordo com o saldo devedor, podemos afirmar que o financiamento via PRICE em 20 anos é mais vantajoso.

Para chegar a essa conclusão utilizei uma taxa real de custo de oportunidade de 5,83% a.a. (equivalente a NTNB com vencimento em 2045) para trazer os pagamentos a valor presente.

Para ver a simulação, baixe o arquivo em excel: https://www.dropbox.com/s/c6g676n71q0i0zw/Price%20x%20SAC%20-%20D%C3%BAvida%20Kleper.xlsx

Professor, minha dúvida é financiar 230000,00, 240 meses 5% + INPC tabela price em uma Instituição ou 8% + TR (podendo ser price ou sac) em outra Instituição?

ResponderExcluirPrezada Vera,

ExcluirOlhando as taxas informadas, parece ser mais vantajoso a opção de 5% + INPC. Veja no arquivo: https://www.dropbox.com/sh/veipyoou2d9wxh7/AABGXCjTG-F2oeLjhgY1IWXNa

Contudo, a referência que vc precisa para QUALQUER financiamento é o CET (Custo Efetivo Total). Neste estão embutidas além da taxa de juro TODAS as despesas irão incorrer no financiamento.

Todo banco é OBRIGADO a fornecer. Assim, peça às instituições o CET de cada operação e opte pela menor taxa.

Abraço.

Prezado Kleber, obrigada pelos esclarecimentos. Após consulta sobre o CET obtive: Instituição 1 (SAC) txa juros efetiva 8,5%a.a= CET 14%a.a Instit. 2 - Price composto pelos encargos:índice de atualização do Saldo Devedor - INPC txa de juros 5%a.a - fundo de hedge = Fundo de liquidez + fundo de quitação por morte (0,24% + 1,80%a.a) Txa adm 19,00 p/mes / Seguro do imóvel premio cobrado anual aplicando-se a taxa de 0,06196 %sobre o valor de avaliação do imóvel (aprox. R$1,2 mil), Com estas informações a opcão 2 - sist. price continua vantajosa?

ExcluirVera,

ExcluirAinda me parece ser a opção de 5% + INPC mais vantajosa.

Veja que a instituição 1 te forneceu um CET de 14%a.a. Neste CET estão embutidas as mesmas taxas que a instituição 2 informou. Se a instituição 2 te informar o CET, nos mesmo moldes da instituição 1, você poderá fazer essa comparação mais direta.

Lembro que é OBRIGAÇÃO da instituição informar de forma clara o CET da operação de financiamento.

Estou querendo comprar um imovel que custa 145 mil. Pelo sistema SAC pede 45 mil de entrada e o sistema PRICE pediria 15 mil, mantendo prestação em 700 reais durante 30 anos. Qual o valor pago ao final nos dois sistemas? qual seria melhor?

ResponderExcluirAlém do juro, nos financiamentos estão envolvidos outras taxas bancárias. Para dizer quanto se gastaria num exemplo específico seria preciso ter todas as informações.

ExcluirVia regra, o sistema SAC é mais vantajoso para o mutuário.

Bom dia, estou querendo financiar um apartamento no valor de 147 mil reais pela tabela price, segundo o simulado caixa, as primeiras mensalidades serão de 606 reais, gostaria de saber se tera reajuste.. e se o reajuste é feito mes a mes ou ano a ano ? segue informações:

ResponderExcluirJuros Nominais (taxas de juros a.a + TR) 4,5000% a.a + TR%

Juros Efetivos (taxas de juros a.a + TR) 4,5939% a.a + TR%

Obrigado.. gostaria de um exemplo, tipo caique vc ira pagar X a mais por mes ou X a mais por ano !

Caique,

ResponderExcluirNão conheço um contrato de financiamento imobiliário que não preveja a correção do saldo devedor e das parcelas por algum índice inflacionário.

Então, sim, haverá correção. Normalmente, esta correção é anual. Contudo, já vi contrato do Bradesco com correção mensal. Só seu contrato pode te dizer como isso se dará de fato.

Quanto a simulação, não podemos ser precisos mas, um parâmetro de referência seria você verificar qual é o índice de correção inflacionária no contrato e pesquisar a variação deste nos últimos 12 meses. Para isso pode usar o www.debit.com.br, que é muito bom.

Olá Meu nome é Thiago , sou graduado em Ciências Contábeis, li e analisei sua publicação Senhor Kleber, gostaria muito de parabeniza-lo pelo ótimo trabalho, principalmente estas comparações afim de esclarecer melhor todas as duvidas a respeito do sistema PRICE e SAC.

ResponderExcluirMeu caso:

Comprei um imóvel a cerca de um ano, e agora vou financiar o saldo pela caixa econômica.

Primeiramente iria financiar cerca de 125 mil , sendo valor do imóvel 200 mil, entretanto pelo sistema Sac, no período de 35 anos com juros de aprox 8 a.a como 1° opção .

Já com o sistema Price, poderia ter um prazo máximo de 240 meses, com a mesma taxa anual.

Logo optei pela Price, pois por ser um prazo menor, o juros ficou menor na mesma proporção, entretanto com as parcelas fixas em torno de R$ 970,00.

Um forte abraço a todos Continuem auxiliando quem tem duvidas em relação a estas comparações.

Obrigado Thiago.

ExcluirO brasileiro carece muito de educação financeira e tentamos ajudar sempre que possível.

Quanto menor o prazo do financiamento, menor o total gasto com juro. É sempre bom reduzir o máximo possível o prazo para que o empréstimo seja amortizado mais rapidamente.

Boa tarde Kleber.

ResponderExcluirFoi a melhor explicação que vi comparando as 2 formas de financimento. Uma dúvida que fiquei no final foi sobre a antecipação de parcelas. Na Price ou na SAC, a antecipação deve ser feita pelas últimas prestações?

Obrigado Bruno.

ExcluirEm relação a atencipação, via de regra, as instituições financeiras possuem duas metodologias:

01 - Redução do prazo do financiamento (o que chamou de antecipação das últimas prestaões).

02 - Redução do valor da parcela mantendo o prazo.

As duas valem tanto pra SAC quanto pra PRICE.

Uma duvida, No caso da price, se eu fizer uma amortização pela redução do prazo, compensa mais do que reduzir o valor das parcelas mantendo prazo? pois pela simulação que fiz, as ultimas parcelas possui um valor maior de capital e o juro eh muito pequeno..

ExcluirAo reduzir o prazo de pagamento o valor total gasto com juros será menor que na hipótese de redução do valor da parcela. Isso porque a amortização do empréstimo será mais rápida.

ExcluirBoa tarde. É possivel mudar de tabela depois de feito o financiamento? Financiamento feito no Price pode ser mudado para SAC?

ResponderExcluirObrigado.

Angelo,

ExcluirTecnicamente falando, não há nenhum impedimento. Agora, devo admitir que nunca tomei conhecimento de que alguma instituição bancária o tivesse feito.

Se a SAC é mais interessante pra você, talvez valha a pena conversar com o gerente do seu banco a esse respeito.

Outra possibilidade seria procurar outra instituição bancária e fazer a portabilidade do financiamento, utilizando a nova metodologia de amortização.

Me parece ser mais fácil dessa última forma.

Boa sorte!

Kleber, parabéns pelo artigo.

ResponderExcluirEstou com uma dúvida. Pretendo fazer o financiamento de 310 mil. Pelo prazo de 7 anos a parcela inicial fica em torno de 6.000. Pelo prazo de 6 anos fica em 6.700.

Sou profissional liberal e acredito que, pelo meu histórico dos últimos anos, conseguiria financiar por 6 anos. No entanto, por cautela, estou considerando 7 anos, e em seguida antecipar parcelas.

Os juros aumentam em torno de 10 mil de uma modalidade para outra.

Na sua opinião o que vale mais a pena, financiar em 6 anos, ou financiar em 7 anos e antecipar parcelas depois?

Obrigado.

A princípio a opção de pagar em 6 anos é a melhor, mesmo com as amortizações periódicas.

ExcluirIsso ocorre porque na primeira opção vc está sempre antecipando a amortização.

Exemplo, digamos que possa economizar a diferença de 700 todo mês e aplicar. A cada 12 meses vc amortiza com o saldo aplicado. Perceba que por não ter amortizado antes vc pagou juros sobre os 700 que deixou de reduzir do saldo devedor a cada mês.

Agora, se vc me diz que na sua atividade de autônomo vc consegue ter um lucro que supere o CET do financiamento a coisa muda de figura e aumentar o prazo do financiamento se torna uma opção melhor.

Boa sorte na sua escolha!

Muito obrigado pela resposta.

ExcluirVou pensar no que você comentou e decidir.

Um grande abraço.

Boa tarde, Tenho uma dúvida estou financiando na tabela Price mas me falaram que se a inflação aumentar descontroladamente a parcela também aumenta descontroladamente. Minha pergunta é a parcela pode esceder 30 % do sálário mesmo a inflação estando alta ou eles tem que respeitar algum limite?

ResponderExcluirEm primeiro lugar, a correção pela inflação não está relacionada ao método de amortização. Ela existe tanto pela Price quanto SAC.

ExcluirEm segundo lugar, a referência de prestação até 30% do salário é apenas um indicador para que as instituições financeiras reduzam os riscos do financiamento concedido. Portanto, uma vez concedido o financiamento, a prestação pode sim ultrapassar esse percentual.

O que o mutuário pode fazer é negociar diretamente com a instituição uma ampliação do prazo para reduzir o valor. Caso não consiga, é possível que judicialmente tenha sucesso.

Kleber! Belo artigo! Parabéns. Mas, se possível, ainda gostaria de sua ajuda sobre decidir em fazer um financiamento imobiliário no valor de R$249.000,00, com tx de juros 8,4% ao ano, em 300 meses.

ResponderExcluirNo meu caso, eu financiaria esses R$249.000,00 em julho/14. Acontece que em dezembro/14 receberei R$100.000,00 e utilizaria esse valor para amortizar parte do financiamento. Considerando que não posso esperar até dezembro, pois o contrato já esta assinado, gostaria de saber qual seria mais vantajoso: Price ou SAC?

EX: Pelo sistema price, eu iniciaria pagando R$1903,00. Ao utilizer os R$100.000,00 na amortização, o saldo restante estaria lá pela parcela de número 187.

Ao utilizar SAC, iniciaria pagando R$2.400,00 e ao amortizar parte do valor com os R$100.000,00 o saldo restante ficaria proximo da parcela nº 125.

Assim, eu poderia deduzir que o sistema price seria mais vantajoso???

O valor pago (R$100.000,00) é utilizado dessa forma exposta acima?

Grato,

Adenilson

Sim. Com base nos dados passados, financiar com nase na Price seria mais vantajoso.

ExcluirPara ficar melhor, poderia economizar a diferença entre as parcelas e utilizar o valor para amortizar o financiamento a cada 6 ou 12 meses. Ficaria um pouco mais apertado mas rapidinho quitaria o financiamento livrando-se desse compromisso.

Muito obrigado! É sempre bom ouvir a opinião de um especialista.

ExcluirUm abraço,

Kleber, bom dia!

ResponderExcluirEstou pretendendo fazer um financiamento no valor de R$375.000,00, porém estou em dúvida de qual tabela utilizar, se a Price ou SAC, pois quero quitar o financiamento em torno de 6 meses. Quero saber, qual é mais vantajosa?

Você não especificou o perfil desse financiamento. Via de regra, seria a SAC. Porém, é difícil dizer precisamente sem dados para simular.

ExcluirContudo, se é um período tão curto, me parece, se for possível, que a melhor opção é deixar o dinheiro na poupança e esperar este período.

Professor, parabéns pelo texto, porém me veio uma dúvida. Eu vou comprar um apartamento no valor de 100.000,00, com 10.000,00 de entrada e 11.000,00 subsidiado pela empresa. São 320 parcelas na minha situação atual é melhor SAC. Porém, e eu sei que futuramento irá me sobrar mais dinheiro, então poderei adiantar parcelas. Se eu for começar adiantar parcelas, é melhor SAC ou PRICE? Obrigado

ResponderExcluirA princípio, a SAC.

ExcluirBoa Tarde Professor, Considerando o mesmo prazo de financiamento. Digamos um valor de R$200.000,00 com entrada de 80.000,00 e saldo financiado digamos em 150 vezes, com possiblidade de pagamentos extras anuais em torno de R$25.000,00. Seguindo este raciocínio seria correto afirmar que o SAC é mais vantajoso ou utilizar a diferença entre as parcelas para ter um valor extra ainda maior que os 25 para pagar anualmente através da Tabela Price? Obrigado!

ResponderExcluirJuliano,

ExcluirAs opções que você coloca são equivalentes. Não há diferença entre elas. Veja, considerando uma taxa de financiamento de 11,09% ao ano o valor da primeira prestação pela SAC seria 1.856.

Se você pode economizar a diferença entre o essa prestação e o valor da prestação pela PRICE (1.443,97) significa que sempre amortizará sempre valores equivalentes. As amortizações extras pela SAC serão menores que na PRICE. Mas no período de 12 meses serão muito próximas.

Assim, financeiramente falando, tanto faz a sua escolha.

Mas psicologicamente falando, a PRICE seria melhor opção devido a redução da prestação com o tempo.

Olá, Professor! Parabens pelo site!

ResponderExcluirProfessor, tenho uma dúvida: pretendo comprar um imóvel de 320,000,00 e darei 100.000,00 de entrada e financiarei o restante. Desses 200,000,00 financiando pela sistema SAC daria uma prestação inicial de 2.300,00 em 35 anos e pelo sistema Price uma prestação de 1.900,00, mas isso em 20 anos. Qual o mais vantajoso?

obrigado

Junior

Entendo que o valor da parcela informada envolve todos os custos do financiamento.

ExcluirVocê não mencionou a taxa de juros em cada uma das opções.

Porém, numa simulação, cheguei a taxa de 22,13% ao ano para o opção SAC e 20,13% ao ano para a opção PRICE.

Uma vez que os prazos e taxas são diferentes, a escolha da melhor opção se dá pelo Valor Presente Líquido da operação dado uma taxa fixa e igual para os fluxos de caixa.

Assim, considerando uma taxa de 0,64% ao mês para o cálculo do VPL, a opção pela tabela PRICE se mostra menos custosa.

PS: Que taxa cara para financiamento imobiliário... pode pesquisar que deve encontrar opções mais vantajosas.

Boa sorte!

Utilizei o simulador da caixa para encontrar tais valores.

ExcluirBoa Tarde Professor, acabei de receber a aprovação de crédito,

ResponderExcluira proposta era :

- Financiar R$ 118.516,23 – valor de construção

- Subsidio R$ 1.479,00

- Lote R$ 60.000,00 – avaliado

- prestação inicial: R$ 889,86

E a resposta foi que ´´Condicionou´´ a minha prestação em R$ 532,55,

fazendo com que o diminua o valor financiado, podendo chegar em duas opções:

Opção 1: Tabela SAC

- Financiando R$ 69.516,23

- prestação inicial: R$ 521,94

Opção 2: Tabela PRICE

- Financiando R$ 91.516,23

- prestação R$ 530,01

Qual seria mais viável para mim?

Estou com essa duvida tremenda , pois é o primeiro financiamento que estou tentando fazer, então não sei muito bem...

Ficaria grata se me respondesse

Obrigado

Veja, sua pergunta foi: "qual seira o mais viável".

ExcluirSua proposta era financiar R$ 188 mil. Mas por limitação no valor da prestação, provavelmente em função da renda, não conseguiu esse valor.

Portanto, se tem os R$ 48 mil de diferença entre o financiamento via SAC e o que pretendia, essa é a melhor opção economicamente falando.

Agora, caso só tenha os R$ 26 mil da opção 2, está é a única viável para você.

Gostaria de saber o seguinte professor, estou pedindo um emprestimo com imovel de garantia.. me liberaram 40mil em 120x.. porem na PRICE a parcela fica em torno de 680 + correção da inflação do brasil.. e ja na tabela fixa fica 840.. Qual seria mais vantajoso?

ResponderExcluirAnônimo,

ResponderExcluirEssa sua decisão dependerá muito de sua expectativa em relação à inflação futura e a taxa de juros considerada no financiamento.

Simulando com a inflação acumulada dos últimos 12 meses (6,52% ao ano ou 0,53% ao mês), se a taxa de juros for de até 1,52% ao mês, a opção com parcelas fixas a 840 é mais vantajosa. A partir de 1,53% ao mês a opção corrigida pela inflação é mais vantajosa.

Mas veja isso considerando a inflação utilizada na simulação.

Se taxa mensal equivalente da inflação do período for de 0,43%, por exemplo, a proposta do valor fixo de 840 só é mais vantajosa se a taxa de juros for até 0,72% ao mês.

Já se a inflação subir para 0,63% ao mês será mais vantajosa até a taxa de juros de 2,20% ao mês.

Portanto, trace seu cenário, reveja suas expectativas antes de decidir. Toda decisão envolve riscos!

Abraços.

Boa Noite!

ResponderExcluirVou financiar pela CEF. 90.000,00 em 240 meses, pretendo quitar em 132 meses . Qual é mais vantajoso, Price ou Sac?

Anônimo,

ExcluirVocê não informou a taxa de juro. Numa simulação considerando a taxa de 11% ao ano, a SAC mostra-se mais vantajosa, levando em consideração que pagara todas as parcelas, sem amortizações periódicas.

Com a SAC seu desembolso seria 8,6% inferior.

Olá professor, estou prestes a fechar um financiamento e gostaria de saber sua opinião.

ResponderExcluirO apto custa 278 mil, e o financiamento é de 250 mil. A taxa no BB para SAC e Price, é 9,1%, e o prazo que quero é de 180 meses.

Somente para pontuar que tenho um outro apto quitado, que vou vender por 60 mil reais, e vou usar esse dinheiro para adiantar parcelas do financiamento.

Sendo assim, gostaria de saber, qual compensa mais, SAC ou Price?

Joffersoju,

ResponderExcluirSe a utilização dos R$ 60 mil ocorrer até o 14º mês do seu financiamento, a PRICE se mostra mais vantajosa.

Mas caso ocorra a partir do 15º mês a SAC se torna melhor opção.

Boa tarde Professor, estou para comprar um apartamento no valor de 150 mil, na caixa com 8% de juros ao ano, tenho as seguintes opções:

ResponderExcluir1: Entrada de 50 mil + 180 parcelas iniciando em 1260 SAC

2: Entrada de 50 mil + 180 parcelas iniciando em 1000 PRICE

Tenho interesse em antecipar parcelas pagando de trás para a frente. Gostaria de saber como fica isso também.

Elivelton,

ExcluirA forma de amortização via sistema SAC faz com que a prestação inicial seja, de fato, maior que no sistema PRICE. Contudo, a longo prazo, a primeira é mais vantajosa.

Quanto a amortizar reduzindo o número de parcelas, é uma estratégia excelente porque reduz o montante desembolsado com juros.

E se eu pagasse uma das primeiras e uma das ultimas parcelas todo mês até acabar as parcelas, qual seria mais vantajoso?

ExcluirOlá! Estou buscando comprar um imóvel de 150 mil. O valor máximo que posso dar de entrada é 42mil. No entanto, minha parcela não pode ultrapassar 780 reais mensais. Assim, seria mais interessante comprar pelo price reduzindo o prazo para 240 meses? Att.

ResponderExcluirAnônimo,

ExcluirSua necessidade imediata é que determinará isso.

Financeiramente falando, não seria melhor utilizar a PRICE, mas a SAC. Contudo, se a sua necessidade pelo imóvel for imediata, aí não tem outra forma.

Boa sorte na escolha!

Este comentário foi removido pelo autor.

ResponderExcluirFelipe, Vc excluiu seu comentário mas aqui vai a resposta, caso volte ao site para consultar.

ExcluirAntes, peço desculpas pela demora mas às vezes falta tempo para atender a tanta demandas.

Tendo como premissa o valor máximo da prestação que se pode assumir, geralmente 30% da renda, simulei o financiamento nas duas modalidades.

Veja as premissas:

Valor financiado: 116 mil

Renda: 6 mil

Prestação máxima: 1,8 mil

Tx Juros: 0,88% ao mês

Tx para VPL: 0,64% ao mês

Com o SAC, o financiamento seria quitado em 150 meses, desembolsando um total de 193 mil. O VPL dos pagamentos seria 131 mil.

Com o PRICE, o financiamento seria quitado em 96 meses, desembolsando 172 mil. O VPL seria 128 mil.

Portanto, levando em conta uma mesma prestação máxima, o sistema PRICE se torna vantajoso.

Boa tarde professor,

ResponderExcluirmeu nome é Felipe.

Parabéns pelo artigo, é excelente. Procurei diversos e nenhum se compara a suas explicações. Pela primeira vez muitas duvidas se clarearam para nós que não vivemos o dia a dia do mundo financeiro.

Bom, gostaria que me ajudasse a sanar umas duvidas. Mesmo ficando claro, até porque o seu exemplo no artigo é bem parecido com a minha realidade, queria ter certeza de estar fazendo a opção correta.

Já financiei um imóvel pela SAC e naquele momento não tinha conhecimento algum, inclusive o banco te leva a optar por esta taxa, agora estou comprando um outro e em outras condições e me pareceu a PRICE mais atrativa com as teorias expostas acima.

Segue dados para que consiga me auxiliar:

Idade: 35 anos

Renda: R$ 7.800,00

Imóvel para comprar: R$ 400.000,00

Entrada: 260.00,00

Financiamento: 140.000,00

Caixa econ federal

opção 1) PRICE

Juros Nominais (taxas de juros a.a. + TR) 7.9536% a.a. + TR%

Juros Efetivos (taxas de juros a.a. + TR) 8.2500 % a.a. + TR%

PRAZO MÁXIMO: 240 meses (deve ser pela idade)

1ª Prestação R$ 1.248,10 (S/encargos)

opção 2) SAC (mesma condição 240 meses)

p.s: Não queria esta opção pela parcela estar acima, mas se for melhor que a price ou melhor do que em 360 meses poderei optar.

Juros Nominais (taxas de juros a.a. + TR) 7.9536% a.a. + TR%

Juros Efetivos (taxas de juros a.a. + TR) 8.2500 % a.a. + TR%

1ª Prestação R$ 1.592,37

opção 3) SAC (360 MESES)

Juros Nominais (taxas de juros a.a. + TR) 7.9536% a.a. + TR%

Juros Efetivos (taxas de juros a.a. + TR) 8.2500 % a.a. + TR%

1ª Prestação R$ 1.397,92

Qual das opções na sua percepção seria o melhor negócio.

Lembrando:

- Todas prestações terei o crédito aprovado;

- Todas cabem no bolso;(claro que começando com a menor, isto é, a price seria mais interessante, mas não é regra);

- Vou usar somente o FGTS para abater de 2 em 2 anos (pelos meus cálculos uns 15 mil a cada 2 anos);

- Minha idéia é usar o FGTS e no final se faltar pouco usarei algum dinheiro para quitar.

Estou com esta duvida, pois até ler o artigo usaria a SAC, mas agora fiquei na duvida se realmente a PRICE é o modelo ideal para eu financiar este imóvel.

Desde já agradeço pela atenção.

Grande abraço

Boa tarde professor,

ResponderExcluirmeu nome é Felipe.

Parabéns pelo artigo, é excelente. Procurei diversos e nenhum se compara a suas explicações. Pela primeira vez muitas duvidas se clarearam para nós que não vivemos o dia a dia do mundo financeiro.

Bom, gostaria que me ajudasse a sanar umas duvidas. Mesmo ficando claro, até porque o seu exemplo no artigo é bem parecido com a minha realidade, queria ter certeza de estar fazendo a opção correta.

Já financiei um imóvel pela SAC e naquele momento não tinha conhecimento algum, inclusive o banco te leva a optar por esta taxa, agora estou comprando um outro e em outras condições e me pareceu a PRICE mais atrativa com as teorias expostas acima.

Segue dados para que consiga me auxiliar:

Idade: 35 anos

Renda: R$ 7.800,00

Imóvel para comprar: R$ 400.000,00

Entrada: 260.00,00

Financiamento: 140.000,00

Caixa econ federal

opção 1) PRICE

Juros Nominais (taxas de juros a.a. + TR) 7.9536% a.a. + TR%

Juros Efetivos (taxas de juros a.a. + TR) 8.2500 % a.a. + TR%

PRAZO MÁXIMO: 240 meses (deve ser pela idade)

1ª Prestação R$ 1.248,10 (S/encargos)

opção 2) SAC (mesma condição 240 meses)

p.s: Não queria esta opção pela parcela estar acima, mas se for melhor que a price ou melhor do que em 360 meses poderei optar.

Juros Nominais (taxas de juros a.a. + TR) 7.9536% a.a. + TR%

Juros Efetivos (taxas de juros a.a. + TR) 8.2500 % a.a. + TR%

1ª Prestação R$ 1.592,37

opção 3) SAC (360 MESES)

Juros Nominais (taxas de juros a.a. + TR) 7.9536% a.a. + TR%

Juros Efetivos (taxas de juros a.a. + TR) 8.2500 % a.a. + TR%

1ª Prestação R$ 1.397,92

Qual das opções na sua percepção seria o melhor negócio.

Lembrando:

- Todas prestações terei o crédito aprovado;

- Todas cabem no bolso;(claro que começando com a menor, isto é, a price seria mais interessante, mas não é regra);

- Vou usar somente o FGTS para abater de 2 em 2 anos (pelos meus cálculos uns 15 mil a cada 2 anos);

- Minha idéia é usar o FGTS e no final se faltar pouco usarei algum dinheiro para quitar.

Estou com esta duvida, pois até ler o artigo usaria a SAC, mas agora fiquei na duvida se realmente a PRICE é o modelo ideal para eu financiar este imóvel.

Desde já agradeço pela atenção.

Grande abraço

Professor,

Excluirboa tarde.

Estou praticamente assinando a compra do imóvel e ainda indeciso com a minha opção conforme dúvidas acima. Como você ainda não respondeu estou preocupado com a decisão. Poderia me dar um suporte?

Desde já agradeço.

Felipe

Felipe,

ExcluirAntes, peço desculpas pela demora mas às vezes falta tempo para atender a tanta demandas.

Tendo como premissa o valor máximo da prestação que se pode assumir, geralmente 30% da renda, simulei o financiamento nas duas modalidades. Veja as premissas:

Valor financiado: 116 mil

Renda: 6 mil

Prestação máxima: 1,8 mil

Tx Juros: 0,88% ao mês

Tx para VPL: 0,64% ao mês

Com o SAC, o financiamento seria quitado em 150 meses, desembolsando um total de 193 mil. O VPL dos pagamentos seria 131 mil. Com o PRICE, o financiamento seria quitado em 96 meses, desembolsando 172 mil. O VPL seria 128 mil.

Portanto, levando em conta uma mesma prestação máxima, o sistema PRICE se torna vantajoso.

Boa tarde Kleber.

ResponderExcluirPrimeiramente, parabéns pelo texto.

Estou querendo fazer um financiamento de R$ 150.000, para a compra de um imóvel.

Fiz as devidas simulações pela PRICE e pelo SAC. Levando em consideração que para o SAC, o CET - Custo Efetivo Total é de 9,0112% e para a PRICE, o CET - Custo Efetivo Total é de 8,9308% e que para ambos os casos o número de parcelas seria igual (150 parcelas), sendo que eu poderia pagar o valor das parcelas calculadas pelo SAC, fiz uma simulação de aplicação dos valores excedentes (diferença das prestações do SAC para a PRICE), a 0,44% ao mês e, utilizando, esporadicamente, esses valores para "abatimento" do valor das prestações, cheguei a conclusão que o SAC teria um custo total menor (cerca de R$ 9.000,00) no final dos 12 anos e meio. Porém, fiquei na dúvida se ainda não seria viável utilizar a PRICE, haja vista o valor do "dinheiro" ao longo do tempo. Lembrando que, através das simulações que fiz, e utilizando o valor aplicado para "abatimento" no valor das parcelas, o valor das parcelas pela PRICE seriam menores do que as parcelas do SAC até o 113º mês. O que o Sr. acha, devo levar em consideração o "valor do dinheiro no tempo" para a tomada de decisão? O Sr. acha interessante utilizar a PRICE?

Muito obrigado!!

Anônimo,

ExcluirDesculpe pela demora em responder.

Olha, melhor do que optar pela PRICE e economizar a diferença da parcela para ir abatendo esporadicamente é optar pela PRICE com um prazo menor de pagamento utilizando a mesma parcela inicial da SAC. Assim a amortização acontece mais rapidamente.

Primeiramente gostaria de parabenizar o seu artigo. Muito claro e útil. Agora fiquei com uma dúvida, e se eu puder pagar duas parcelas ao mesmo tempo? Acredito que apesar do limite de comprometimento de 30% da renda para o financiamento, não haja impedimento nesse sentido. Qual tabela seria melhor?

ResponderExcluirPRICE. Porque para um mesmo valor de parcela, o tempo de amortização do empréstimo é menor na PRICE.

ExcluirEste comentário foi removido por um administrador do blog.

ResponderExcluirProfessor estou comprando uma casa no valor de 145,000,00 e tenho 2,113,00 de subsidio + 360 x 422,29 na tabela Price ou 360 x 542,80 (inicial) e 219,43 (final) na tabela sac.

ResponderExcluirQual seria mais vantajoso?

Aguardo, obrigada!

Renata Alves

a taxa de juros é 5,641%

ExcluirRenata,

ExcluirDado a mesma taxa e mesmo prazo, o sistema SAC se torna mais vantajoso, a despeito da maior prestação inicial.

Olá Kleber,

ResponderExcluirPretendo comprar um apartamento no valor aproximado de 280.000,00 e financiar aproximadamente 160.000,00 em até 20 anos.

Porém: como trata-se de um financiamento longo, posso optar por não ficar no imóvel até o final do financiamento e passar para uma casa por exemplo.

Pergunto:

Qual a tabela seria a mais viável?

Quais os prejuízos que posso arcar nesta revenda?

Um abraço e parabéns pela iniciativa...

Anônimo,

ExcluirSe compra uma casa para morar o ideal e planejar muito bem que imóvel comprar. Preferencialmente que seja o definitivo ou com uma expectativa de moradia longa.

Isso porque ao vender/comprar imóvel há custos embutidos que terminam por encarecer bastante as operações.

Assim, se já pretende comprar um imóvel para morar e vendê-lo em seguida para comprar um outro, sugiro aguardar um pouco mais, ficar no aluguel em um imóvel mais em conta, e acumular dinheiro para comprar o imóvel definitivo.

Boa sorte.

Boa tarde Professor!

ResponderExcluirGostaria de comprar um imóvel de R$ 200.000,00, pagando uma entrada de R$ 80.000,00. Estou pensando em financiar em 120 meses o restante, com uma taxa de juros (CET a.a) de 9,8388%.

Sou servidor público e tenho uma renda mensal líquida boa, portanto acredito que conseguiria quitar o saldo devedor em menos de 2 anos.

Qual sistema de amortização seria mais vantajoso pra mim, PRICE ou SAC?

Se você fizer a comparação considerando o prazo idêntico entre as duas opções a SAC é mais vantajosa.

ExcluirMas se no PRICE você elevar o valor da prestação para o mesmo do sistema SAC, reduzindo o prazo do financiamento o PRICE se torna mais vantajoso.

Bom dia Gostaria de uma opinião sobre o meu caso:

ResponderExcluirValor do imóvel :145.000

Valor entrada: 29.000

prazo:360 meses

taxa de juros :6,86

Obs: 1 : pretendo ir amortizando por volta de 5.000 no final de cada ano.

2: estou optando pelo sistema PRICE para que a parcela (por volta de 800,00) caiba no meu orçamento

Porém, a dúvida é , se ao longo do tempo essa premissa (do valor da parcela) tornará essa operação um mal negócio.

Boa tarde, Kleber.

ResponderExcluirEstou prestes a fazer um financiamento imobiliário e estou em dúvida quanto as tabelas PRICE OU SAC. Irei financiar R$152.000,00 em 360 meses, com taxa de 6,687%. Na tabela SAC a prestação inicial é de R$1.334,47, na PRICE R$ 1.022,68. Se eu usar o FGTS para quitar antecipadamente a cada dois anos, qual tabela compensa mais? Obrigada, Ana.

Se você pode pagar os R$ 1,3 mil da SAC, opte por esse valor na tabela PRICE, reduzindo o tempo do financiamento. E sim, utilize o máximo possível do FGTS.

ExcluirEste comentário foi removido pelo autor.

ResponderExcluirBoa noite professor!

ResponderExcluirHoje tenho duas instituições com credito aprovado para fazer o financiamento.

Uma tem no contrato com a correção anual pela TR e a outra mensal. No final das contas qual é a melhor do ponto de vista de quem vai financiar, correção mensal ou anual?

Prazo: 300 meses - SAC ou 180 meses PRICE

Valor financiado: 190mil

Renan,

ResponderExcluirEm termos de correção mensal ou anual, o que importar é considerar o mesmo período para comparar. Transforme a taxa mensal em equivalente anual e aí vc pode comparar.

Já em relação às duas tabelas, via de regra, se você pode pagar o valor da prestação da SAC é melhor optar pela PRICE considerando o mesmo valor da prestação da SAC, reduzindo o tempo do financiamento.

Boa noite Kleber! Gostaria de uma opinião sua. Possuo um financiamento imobiliário feito pela tabela SAC a 8%aa que esta com saldo devedor de R$ 75mil e pago uma parcela de R$909,00, faltam ainda 200 prestações. Disponho desse recurso para quitação que esta na LCA rendendo 0,75%am. Se eu fosse quitar pagando parcela por parcela no final estaria pagando os mesmo R$75mil ou seria um valor maior?

ResponderExcluirJunior,

ExcluirO saldo de R$ 75 mil, pelo que entendi de seu comentário, é o saldo do principal, ou seja não inclui o juro.

Portanto, se desejar ficar com financiamento até o final o valor desembolsado será muito maior que os R$ 75 mil.

Se o imóvel é próprio, para moradia, eu quitaria com o saldo das LCAs. A não ser que:

1) As LCA's sejam sua fonte de recursos mais líquida e;

2) A parcela do financiamento não faz falta no seu orçamento e mesmo com ela está conseguindo investir parte da sua renda.

Bom dia, professor! Estou finalizando a compra de uma casa e gostaria da sua opinião.

ResponderExcluirValor do imovel = 95000,00

entrada = 7845,87

subsidio = 16434,00

juros efetivos = 5,11% a.a + TR

valor financiado = 70720,13

Estou em duvida entre duas opções:

Utilizando PRICE = financiamento em 240 meses e parcela de 476,05

Utilizando SAC = financiamento em 360 meses e parcela inicial de 500,93

Qual a mais vantajosa tendo em vista que tenho o interesse em fazer amortizações anuais do saldo devedor

Anônimo,

ExcluirConsiderando os dados acima, caso queira manter as condições até o final terá um gasto 11% maior caso opte pela PRICE.

Se fizer amortizações periódicas, a PRICE será ainda mais vantajosa.

Professor, não entendi muito bem. Só será vantajoso utilizar a PRICE se fizer as amortizações periódicas? Tendo em vista que mantidas as condições até o final terei um gasto 11% maior optando pelo sistema PRICE.

ExcluirAgradeço desde já a atenção!

Anônimo,

ExcluirNa verdade, saiu errado. Na SAC, considerando os dados é que sai 11% mais caro.

Assim, a PRICE é mais vantajosa. Ainda mais com amortizações periódicas.

Amigo Kleber, saudações e parabens pela pessoa que é.

ResponderExcluirEstou com duvidas, me ajude or favor.

Pelo SAC nao tenho 62.000,00 para dar de entrada... e pelo Price, gostaria de saber, se no caso de eu pagar sempre duas parcelas do financiamento de 360 meses, no total de 105.500, o financiamento se torna mais interessante que o SAC, ja que em 180 parcelas pretendo liquidar... ou ate antes caso consiga. Pois entendo que no Price se amortizamuito pouco no começo... o juros é o da minha casa minha vida...4,5% ao ano mais TR...Obs: fiz a simulação e deu 35 mil de diferença se pagar em 360 meses... mesmo considerando a entrada maior no SAC ele ficou bem mais barato... mas para 180 meses fiquei com duvidas e esperanças conforme sua explicação acima. ... o problema é a falta de grana para dar entrada pelo SAC

Obrigado!

me esqueci de dizer que a parcela e de 545 reais

ResponderExcluirAmaury,

ExcluirNão se paga duas parcelas do financiamento. O que se pode fazer é num determinado mês além de pagar a parcela fazer uma amortização extra do saldo devedor. Assim:

Digamos que a sua parcela de R$ 545 seja formada por R$ 100 de amortização e R$ 445 de juros+taxas.

Se no mesmo mês você paga a parcela e, adicionalmente, paga mais R$ 545 significa dizer que você amortizou R$ 645 (R$ 100 da parcela + R$ 545 adicionais). Compreende?

Se vc tem condições arcar mensalmente com uma parcela maior que R$ 545, aconselho que o faça reduzindo o tempo do financiamento. Assim, o total de juros gastos será menor.

Quando falamos de amortizações esporádicas geralmente nos referimos a pagamentos eventuais, não mensais. Geralmente se usa recursos de um dinheiro extra, tipo 13º, PLR, herança...

Compreende?

Compreendo... mas apenas para confirmar...entao o que seria mais vantajoso se eu pagar um financiamento de 30 anos em 10: utilizando SAC ou PRICE... para financiamento de 105.000 com juros de 4,5 ao ano mais TR

ExcluirPrice é mais vantajoso.

Excluiroi professor

ResponderExcluirTenho uma dúvida. Vou entrar em um financiamento e, tão logo saia a venda de outra casa, pretendo quitá-lo.

Qual a melhor opção, fazer o financiamento em 240 ou 420 meses? a parcela de 420m fica bem melhor no nosso orçamento e a de 240 conseguimos pagar tb...mas meio apertado.

Anônimo,

ExcluirMenor prazo é sempre melhor porque significa menor pagamento de juros. Mas se ficar muito apertado para o orçamento, opte por maior prazo mas tente economizar para fazer amortizações periódicas.

Caramba professor. Que texto bom!!! Estou quebrando aqui minha cabeça para ver qual das duas eu pego

ResponderExcluirSAC x PRICE

RENDA: 10739 (PARA ABATE COM FGTS A CADA 2 anos.

FINANCIAMENTO: 130.000

TAXA 9,8%

360 meses

A mensalidade da tabela SAC esta pesando um pouco no orçamento. Diferença de uns R$300,00 - R$1475 x R$1179.

Vi que as parcelas passam a ser iguais lá pela 100 parcela. Acredito que até lá ja teria condições de quitar o imovel. FGTS + dinheiro proprio.

Qual tomar?

Adair,

ExcluirConsiderarei que:

1) A taxa de juros é a mesma para SAC e PRICE (9,8%)

2) O prazo é o mesmo para SAC e PRICE (360 meses)

Desconsiderarei:

1) Outras taxas que incidem no financiamento (Taxa de administração, seguro, etc).

2) Inflação.

Nessas condições, a prestação da SAC seria 1.378 contra 1.082 da SAC. Se levar o financiamento até o final, a SAC seria mais vantajosa, dado o mesmo prazo do financiamento.

A prestação da SAC fica menor a partir da 106ª prestação.

Para quitar o financiamento precisaria de R$ 91.722 na modalidade SAC ou R$ 119.248 na modalidade PRICE.

Ao fim das 106 parcelas você terá gasto R$ 222.060 na SAC ou R$ 233.969 na PRICE para quitar o financiamento.

Portanto, financeiramente falando, a SAC é a mais vantajosa nestas condições.

A PRICE somente se torna vantajosa se você considerar pagar o valor da prestação da SAC num tempo de financiamento mais curto.

Se desejar, me mande seu email que te envio arquivo com as simulações.

Boa sorte!

vlw mesmo, tirou minhas duvidas. Fui em vários sites, jornais, etc.. rodei a internet toda, mas só aqui entendi as vantagens e desvantagebs de cada um em relação a antecipação de montante

ResponderExcluirValeu, Junior. Precisando estamos aí.

Excluir