Imóvel: Alugar ou comprar?

Olá Pessoal!

Logo que comecei o Blog Rico Dinheiro um amigo me fez a seguinte pergunta: "O que é melhor: comprar um imóvel ou alugar e investir o dinheiro?".

Longe de ser trivial e direta, a resposta deve levar em consideração diversos fatores que envolvem questões além de financeiras. Negligenciar estas questões levará a uma decisão ruim, com consequencias difíceis de serem superadas. Portanto, muita calma nessa hora!

Os objetivos deste post são:

- Entender o que considerar quando for decidir entre alugar ou comprar um imóvel;

- Desmistificar algumas ideias pré concebidas pelo senso comum;

- Demonstrar metodologia para avaliar qual decisão é financeiramente vantajosa.

Antes de tudo, o subjetivo

Antes de mais nada, é preciso ter clareza de qual é o perfil do imóvel no qual se deseja morar. Para isso, defina bem qual é a sua necessidade, capacidade de pagamento e as características do imóvel que atendem aos dois requisitos anteriores. Nada de colocar nos planos imóveis cujo valor de aquisição ou aluguel estejam longe do seu padrão de vida. Seja sempre realista.

A definição desse perfil é algo muito pessoal. Depende de uma série de questões que, dificilmente, terão as mesmas respostas para dois indivíduos diferentes. É preciso avaliar questões como tamanho da família (agora e no futuro), possibilidade de transferência para outra cidade, situação do mercado imobiliário, outros custos que terá caso opte por um imóvel distante do seu local de trabalho, se deseja um morar em um local que possa personalizar ou aceita um morar num local mais impessoal, entre outras.

Para fins desse artigo, vamos admitir que você já tenha claro qual é o perfil do imóvel que deseja. Assim, nos ateremos a discutir as decisões econômicas envolvidas na escolha.

Alugar X Comprar Imóvel à vista para moradia

Vamos supor que após pesquisa exaustiva você localizou o imóvel ideal, que seu valor de venda seja R$ 350 mil e que você possua esse valor aplicado em títulos públicos. Mas você percebeu também que no mesmo prédio há apartamentos similares sendo ofertados para aluguel. Aí bate a dúvida: Comprar ou Alugar?

Se você tem APENAS o valor do imóvel, DESISTA de comprar. Darei duas razões:

#1 Imóveis são bens de baixa liquidez

Isso quer dizer que ao se optar pela venda de um imóvel geralmente demora um bom tempo para se achar um comprador que aceite pagar o preço desejado pelo vendedor.

Se você aplicar todos os seus recursos na aquisição do imóvel terminará sem um fundo de reserva para emergências. E, numa situação emergência, poderá não ter como saná-la sem vender o imóvel. O problema é que sempre que queremos vender um imóvel porque precisamos de dinheiro rápido certamente teremos que aceitar um preço menor do que o que achamos que vale.

#2 Custos ocultos da transação

Em qualquer compra de imóveis incidem custos diversos como corretagem, impostos e taxas cartorárias. Facilmente estes custos podem representar 10% do valor do imóvel. Assim, para comprar um imóvel de R$ 350 mil você precisará dispor de pelo menos R$ 385 mil.

Geralmente quem compra um imóvel também deseja personalizá-lo para que "fique a sua cara". A depender do estado do imóvel e do que se deseje fazer os custos de reformas e melhorias podem ser 10% a 30% do valor do imóvel. E nada garante que não possa ser maior.

Nas análises que serão demonstradas neste Post nossa premissa será que todos os custos citados acima estarão representados no valor de R$ 350 mil. Ou seja, esse será considerado o valor total gasto para adquirir, reformar e entrar no imóvel para efetivamente morar.

Fazendo a análise na ponta do lápis

Definidas as questões subjetivas, precisaremos agora definir algumas variáveis que serão importantes na análise.

ATENÇÃO: Os valores apresentados são apenas simulações que tem como base dados reais mas SE APLICAM ÚNICA E EXCLUSIVAMENTE ao estudo realizado. Cada situação deve ser muito bem estudada. O objetivo aqui é apenas sugerir uma metodologia de análise para tomada de decisão.

a) Valor de aquisição do imóvel: R$ 350 mil

b) Valor de aluguel de um imóvel similar: R$ 1.500,00

c) Condomínio, IPTU e seguro: R$ 600,00

d) Custo de moradia total (b+c): R$ 2.100,00

e) Valor máximo disponível para gastar com moradia: R$ 2.500,00

f) Rentabilidade líquida da sua aplicação financeira: NTNB Principal 150519: 8,91% a.a. (IPCA+3,98% a.a.)

Para comparação, escolhemos a NTNB Principal com vencimento em 15/05/2019 por ser, na nossa visão, a aplicação mais conservadora após a poupança, tendo o Governo Federal como credor e a rentabilidade atrelada ao índice oficial de inflação, garantindo sempre uma rentabilidade real.

Primeiro, precisamos estabelecer a mesma base de comparação. O custo de moradia representa 0,60% do valor do imóvel (R$ 2.100 / R$ 350.000). Já a taxa de juros mensal equivalente da aplicação financeira seria 0,71% (lembre-se que estamos considerando uma taxa líquida de impostos).

Só nessa comparação já podemos perceber que, dado as informações apresentadas, o aluguel é mais vantajoso que a compra à vista. Veja a comparação no gráfico a seguir:

Perceba como o rendimento da aplicação supera o valor com o aluguel. Os rendimentos são suficientes para pagar o aluguel e ainda sobrariam R$ 398,00 que poderiam ser reinvestidos para aumentar ainda mais o saldo de sua aplicação financeira.

Vamos, agora, analisar a evolução do patrimônio até o ano de 2019, quando venceria a NTNB Principal. Lembre-se que, no exemplo, a disponibilidade total para bancar o custo de moradia seria R$ 2.500.

Então, se a opção fosse aluguel, assumiremos que a diferença (R$ 400,00) seria aplicada e se a opção fosse a aquisição o valor integral seria aplicado. Confira o resultado patrimonial em 2019:

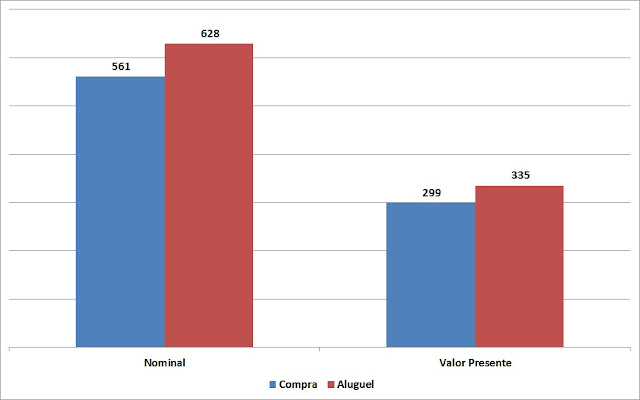

As primeiras duas colunas representam o valor nominal em 2019. As duas seguintes o valor trazido a valor presente descontando-se a inflação. Perceba que o valor acumulado ao se optar pelo aluguel supera o valor considerado com a compra. Portanto, seria economicamente mais vantajoso optar pelo aluguel.

A bem da verdade, não consideramos para efeito dos cálculos uma possível valorização do imóvel adquirido. Isso porque não há nenhuma garantia a esse respeito (mesmo que o imaginário popular nos insinue que imóveis sempre valorizam, isso não é uma verdade absoluta).

Obviamente, cada situação deve ser analisada com cuidado. Por exemplo, se a referência do investidor fosse o fundo BB Ref DI LP Vip Est, do Banco do Brasil, com rendimento nos últimos 12 meses de 7,116% o resultado se mostraria vantajoso para a compra do imóvel (Valor Nominal Aluguel: R$ 539 mi / Valor Nominal Compra: R$ 544 mil).

Além disso, os preços dos imóveis podem variar no decorrer do tempo. Se houver uma queda, digamos, de 20% no preço do imóvel de referência (também pode ocorrer que o imóvel valorize numa taxa menor que a da inflação), passando de R$ 350 mil para R$ 280 mil, o custo de moradia passará a representar 0,75%, superando os 0,71% da aplicação financeira tornando a compra mais interessante.

Assim, é importante que se revise a melhor opção a cada ano. Mas com muito cuidado porque uma vez comprado o imóvel se torna mais difícil se desfazer dele.

Alugar x Financiar para moradia

Quando se compara a opção de alugar com a compra financiada geralmente o argumento mais forte que ouvimos a favor do financiamento é: "Pelo menos está pagando pelo que será seu!". Isso é verdade. Mas será que o juros pagos compensam?

Para exemplificar de forma prática, simulei o financiamento de um imóvel de R$ 350 mil no site da Caixa Econômica Federal. A escolha da CEF se deu em razão de ser o banco mais de maior tradição nesse quesito.

Esta é a tela de resumo da simulação:

Pois bem. Logo de cara podemos tecer algumas conclusões:

a) O prazo de financiamento máximo é de 420 meses (35 anos);

b) O montante máximo financiado é 90% do valor do imóvel. Assim, você teria que dispor de, no mínimo, R$ 35 mil para dar de entrada. Vale ressaltar que uma regulamentação recente permite que você inclua as despesas cartorárias e impostos no financiamento;

c) A taxa de juro efetiva é 8,85% + TR. Sendo que a TR está com valor 0 desde setembro/2012;

d) Como o sistema de amortização é o SAC, a prestação vai diminuindo com o decorrer do tempo (Algumas pessoas pensam que isso é vantagem... mas é assunto para outro Post);

e) Como o valor da primeira parcela é R$ 3.097,10, e estimamos os demais custos (condomínio e IPTU) em R$ 600,00 vamos ter que alterar uma das premissas anteriores. Agora, consideraremos que o valor disponível para moradia é R$ 3.700,00;

f) Como a prestação só pode representar no máximo 30% da renda do mutuário, a prestação apresentada significa que sua renda teria que ser, no mínimo, R$ 10.400,00;

Com as informações que temos já podemos tirar uma conclusão: se considerarmos a mesma relação aluguel/valor do imóvel de 0,60%, podemos afirmar que seria possível locar um imóvel cujo valor seria R$ 615 mil já que disporíamos de R$ 3.700,00 para gastar com moradia. Sem dúvida alguma seria um imóvel muito mais confortável e bem localizado que o de R$ 350 mil.

Continuando. Ao clicar em "demais prestações" somos apresentados a uma outra tela onde mostra a simulação de todas as 420 prestações do financiamento. Veja um resumo da tela:

O que nos chama a atenção é o CET (Custo Efetivo Total). Veja que a taxa de juros, quando se colocou todos os custos que serão cobrados no financiamento, saltou para 9,661% ao ano.

Se somar com a inflação anual totaliza 16,161%, ou 1,26% ao mês. Lembrando que o aluguel representaria 0,60% do valor imóvel percebemos que o juro estaria lhe custando o dobro do que custaria o aluguel.

Quando clicamos no botão "detalhamento", a tela a seguir é apresentada:

Perceba que o valor a ser pago com juro (R$ 2.233,90) é maior que o valor que seria pago com o aluguel (R$ 2.100,00).

Mas ainda persiste a sensação de que o financiamento é melhor que o aluguel por estar pagando algo que será efetivamente seu enquanto, ao alugar, você estará pagando sem nunca ter o imóvel para si. Bom, vamos, então, aprofundar um pouco mais a nossa análise.

Se você tem uma poupança de R$ 35 mil para dar de entrada e R$ 3.700,00 livre em sua renda mensal para bancar o financiamento significa que você pode pagar o aluguel de R$ 2.100,00 e ainda sobraria R$ 1.600,00 para investir.

No financiamento você só quitaria o imóvel após 420 meses (35 anos). E se você investisse a sobra de R$ 1.600,00, em quanto tempo conseguiria comprar um imóvel no valor de R$ 350 mil?

Resposta: 164 meses (13 anos e 8 meses). Para isso estamos considerando juros reais de 0,19% ao mês.

No financiamento, após pagar a 164ª prestação, o mutuário terá desembolsado R$ 471.709,56 e ainda terá um saldo devedor de R$ 192.750,00. Isso para um imóvel cujo valor estimado é R$ 350 mil.

E o que ocorreria se o investidor continuasse morando de aluguel durante os 420 meses do financiamento? Confira no gráfico abaixo:

Em números: O investidor teria acumulado nada mais nada menos que R$ 1.097.902,16. É isso mesmo, mais de R$ 1 milhão. Já o mutuário teria desembolsado R$ 887.338,76 por um imóvel que na época da aquisição custara R$ 350 mil à vista.

Então nunca vale a pena financiar? Não necessariamente.

Quando financiar o a aquisição do Imóvel compensa

Todo trabalhador em regime da CLT possui o FGTS. Este fundo, formado com depósitos feitos pelo empregador no valor equivalente a 8% do salário base do empregado, rende 3% ao ano + TR.

Como já dito, como a TR está com valor zero desde setembro/2012 o rendimento resume-se aos 3% ao ano ou 0,25% ao mês. Ou seja, menor que a inflação mensal atual que é de 0,53% ao mês.

Logo, podemos concluir que manter esse recurso no FGTS significará que o trabalhador está perdendo poder de compra. É permitido ao trabalhador efetuar o saque destes recursos para comprar ou amortizar empréstimo imobiliário a cada dois anos. Então, aqui é que está o pulo do gato.

Dado o salário de R$ 10.700,00, a cada 24 meses o mutuário acumularia no seu FGTS o total de R$ 22.254,60 que poderia ser utilizado para amortizar o saldo devedor do seu financiamento. Assim, o prazo total do financiamento poderia ser reduzido de 420 meses para 192 meses (16 anos).

Se o mutuário for ainda bastante conservador e a cada redução da prestação poupar e aplicar o valor reduzido e utilizar essa poupança juntamente com o FGTS a cada 24 meses o tempo necessário para quitar totalmente o seu financiamento se reduziria para 120 meses (10 anos). Esse sim seria o melhor cenário de todos.

Conclusão

Nem sempre comprar um imóvel residencial para moradia é a melhor opção. Muito menos se essa compra for financiada. Apesar dos financiamentos imobiliários possuírem as menores taxas de juro do mercado ainda assim são taxas elevadas.

Além disso, a compra de um imóvel envolve diversos custos que podem tornam a aquisição mais onerosa. Estes custos não podem ser negligenciados.

Alugar um imóvel dá ao locador uma maior flexibilidade para buscar a moradia adequada ao seu perfil na medida em que não mantém seu capital em um ativo de baixa liquidez.

Planejar com bastante antecedência a aquisição de um imóvel residência é primordial para que não haja arrependimento por ter tomado essa decisão.

PS: Caso queira baixar o arquivo utilizado para fazer os cálculos basta clicar AQUI.

PS: Caso queira baixar o arquivo utilizado para fazer os cálculos basta clicar AQUI.

Um grande abraço e até a próxima!

Rico Dinheiro: Curta e Compartilhe Educação Financeira!

Muito bom o artigo! Só queria ponderar uma coisa: Não acredito que Cond+IPTU deva ser considerado na conta do aluguel, já que mesmo que eu compre o imóvel terei que arcar com estes custos de qualquer forma.

ResponderExcluirLucas Soares de Senna Lamounier

Lucas,

ExcluirNas simulações que fiz tive o cuidado de considerar o condomínio nas duas situações: compra / aluguel.

Entendo que esse cuidado é importante porque o sujeito deve ter em mente quanto, de fato, dispõe para gastar com moradia. Assim, não fica "preso" no valor apenas do aluguel, esquecendo do condomínio e IPTU, e depois passa aperto na hora de fechar as contas mensais.

O mesmo vale para quando vamos comprar. Via de regra o comprador não lembra de outros gastos decorrentes da operação de compra e na hora de escolher o imóvel acaba adquirindo um de valor superior ao que pode bancar. Aí já viu o prejuízo.

Mas, sim, também é possível fazer as simulações desconsiderando esses fatores. Apenas alguns parâmetros precisaram ser ajustados mas os resultados não serão divergentes.

Um grande abraço e sinta-se a vontade para contribuir com novas ideias e pontos de vista.

Kleber, excelente artigo. Estou passando por esta situação agora.

ExcluirGentileza enviar a planilha para meu e-mail, pois não consegui pelo link.

ferrhugo@gmail.com

Obrigado, Hugo. Mandarei para seu email esta noite.

ExcluirAbraço!

Kleber, muito bom o artigo, recentemente fiz uma planilha com todos os calculos, incluindo até o gasto de combustível q estaria economizando ao morar perto do trabalho.

ResponderExcluirPoderia me enviar a sua planilha de calculos, pois não estou conseguindo fazer o download.

Obrigado.

renato_gsi@yahoo.com.br

Renato,

ExcluirPerfeito. A decisão de moradia deve levar em consideração diversos aspectos, inclusive custos de deslocamentos. Não é fácil. Não é a toa que a recomendação da maior parte dos Consultores Financeiros (e eu no bolo) é que a compra do imóvel próprio para moradia só seja realizada quando houver uma estabilização da carreira profissional.

Caso contrário, poderia haver uma perda muita grande caso tenha que vender seu imóvel precipitadamente.

Manderei o arquivo para seu email!

Bom dia Kleber, estou com um grande dilema..rsrs

ExcluirPossuimos um apartamento financiado (Falta 60 mil para quitar, com juros de 4,5 ao ano, plano minha casa minha vida), comprei o apartamento por 100MIL, hoje estão vendendo por 260mil.

Minha dúvida é a seguinte, vale a pena verder a casa própria, E aplicar os 200mil em NTN B Principal e com o "rendimento" pagar um aluguel???

Penso em fazer isso para: Morar mais próximo do trabalho (Economia de tempo, gastos com transporte e qualidade de vida), e pelo fato de estar tudo muito valorizado e eu acredito que em um curto espaço de tempo (3-5 anos) os preços irão cair, ou "valorizar menos q a inflação" sendo assim lá na frente teria um valor legal para negociar outro imóvel próprio aproveitando a baixa?

Ou seria loucura vender a casa própria e ir para o aluguel? e o melhor seria ficar onde estou e economizar para daqui 3-5 anos comprar outro imóvel, ou devo vende-lo mesmo e comprar outro agora, pois os preços não tende a cair?

Obrigado.

São muitas as variáveis envolvidas numa decisão dessas que você está prestes a tomar. Te darei mais alguns elementos para analisar, colocando meu ponto de vista sobre alguns aspectos para, após refletir, tome por si a decisão.

ExcluirA primeira coisa a considerar é: esse imóvel que pretende vender é seu único imóvel? Essa pergunta é importante porque se for respondida positivamente significa que você não terá que pagar Imposto de Renda sobre o ganho de capital, uma vez o valor é inferior a R$ 440 mil. Se não for o único imóvel terá que pagar 15% sobre R$ 160 mil, ou seja R$ 24 mil. Portanto, ao invés dos R$ 260 mil teria R$ 236 mil para investir/comprar outro imóvel.

Outra coisa é: tem certeza que conseguiria este valor por seu imóvel? Em quanto tempo o venderia? Uma coisa é achar que o imóvel vale determinado preço, outra coisa é achar comprador. É preciso ter cuidado.

O juro do MCMV, de 4,5% a.a. é baixíssimo para os padrões brasileiros. Não conheço a fundo o programa, mas, em vendendo esse imóvel, você conseguiria entrar novamente no programa caso desejasse adquirir outro imóvel? Com a tendência de elevação das taxas de juro, se for optar pelo financiamento tradicional dificilmente consiguirá taxas inferiores a 11% a.a.

A rentabilidade bruta, hoje, da NTB Principal com vencimento em 2035 é IPCA + 6,79%. Não podemos também esquecer da taxa de custódia da BMF&BOVESPA e da taxa de administração da corretora (vamos assumir que optará por uma corretora que não cobra taxa). Uma vez que fará resgates em prazos curtos para pagar os primeiros alugueis, podemos considerar uma rentabilidade líquida de 3,5% a.a. (0,3% a.m.), já descontada a inflação.

Seu rendimento real, em dinheiro, seria R$ 741,99. Esse seria o valor máximo que deveria resgatar para preservar seu capital da inflação.

Então vem a próxima pergunta, esse valor te permitiria alugar um imóvel nas mesmas condições que você hoje vive? somando com o valor que economizaria com deslocamento, te permitiria manter a mesma qualidade de vida? São perguntas que só você pode responder.

Agora, tudo muda de figura caso você esteja correto em sua análise a respeito do mercado imobiliário da sua região. Se a perspectiva é de queda do preço dos imóveis, se você achar uma boa proposta, sim, seria interessante vender pensando em recomprar daqui a alguns anos.

Porém, tenha cuidado com os custos da transação. Lembre-se que terá que pagar corretor, ITIV e, se não puder reaproveitar, mobiliar e reformar o novo imóvel. São despesas consideráveis.

Lembre-se que é uma aposta muito arriscada porque o mercado pode não evoluir da forma que você planejou.

Veja, não é loucura vender a casa própria e morar de aluguel. Mas com as poucas informações que me passou, tendo a acreditar que, para sua situação, não seja vantagem. O melhor seria amortizar o mais rápido possível sua dívida, preferencialmente usando o FGTS (que perde para a inflação).

No máximo, poderia por em aluguel o imóvel em que mora atualmente, alugar um próximo ao trabalho (desde que o valor a pagar não seja muito superior ao valor a receber descontado o IR), e amortizar o mais rápido possívelo saldo devedor usando o FGTS e com o saldo da diferença entre o aluguel recebido e a parcela do financiamento.

É isso.

Boa sorte na sua escolha!

Este comentário foi removido pelo autor.

ResponderExcluirOlá Kleber, boa noite! preciso tomar decisão urgente, cono com sua orientação. Tenho um apt quarto e sala na pituba, valor abaixo de 150.000, mas devido nao ter zelador e ter ocorridos roubos na rua e p´redio querendo vender urgente, mas não acho comprador.A pergunta e: alugo este e outro para mim tambem na pituba, ou fico aguardando vender para comprar outro? ou alugo e compro um financiado na faixa de 300.000,00 na tabela citada acima pela caixa? sendo a minha renda 13.000,00. Grata!

ResponderExcluirOlha, é muito difícil orientar uma pessoa quando se tem questões subjetivas envolvidas. Só posso me ater a questões objetivas porque, como diz o ditado, gosto não se discute.

ExcluirTem dois pontos de riscos que consigo identificar na informações que você passou acima:

1) a urgência;

2) não achar comprador para seu apartamento.

Primeiro, quando se tem que tomar uma decisão com urgência, a possibilidade de sermos precipitados é enorme. Em se tratado de imóvel, o risco é aceitar um preço menor do que vale.

Segundo, achar comprador está difícil mesmo. A oferta está muito grande, construtoras tentando desovar seus lançamentos que ficaram sem vender, contratos sendo rescindidos porque o mutuário não consegue assumir a dívida. Enfim, a situação não está fácil para quem quer vender.

Portanto, antes de mais nada, é preciso acalmar-se e deixar a sensação de urgência passar. Afinal, você não está precisando do dinheiro para alguma questão emergencial nem irá mudar-se de cidade em um prazo curto (ao que parece).

Se está mirando um imóvel de R$ 300 mil, a primeira coisa que tem que pesquisar é qual o custo aluguel+condomínio que você consegue por apartamentos desse preço? Divida o aluguel pelo preço do imóvel e se chegar a um valor inferior a 0,65% vale a pena alugar porque o dinheiro renderia mais que o aluguel se aplicado em um Título Público atrelado a SELIC de 10,5%.

Financiar seria uma decisão muito mais arriscada. Não sei quanto que você dispõe para dar de entrada. Mas assumindo que conseguisse terminar com R$ 110 mil líquido da venda do seu imóvel ainda teria R$ 190 mil para financiar. E a tendência das taxas de juro é de continuar subindo. Não há ainda um sinal de melhora econômica que permita inferir que haverá uma reversão. Portanto, é muito arriscado.

É isso. Espero que decida pelo melhor pra você.

Um abraço.

Boa noite,

ResponderExcluirPrimeiramente obrigado por compartilhar estas informações. Acho muito legal seu site e outros que se dispõe a ajudar dessa forma.

Eu estava lendo seu artigo com meu irmão e resolvemos enviar um questionamento. Moramos no interior do RS e temos uma realidade bem diferente do exemplo, o que gerou algumas dúvidas quanto a comparação. Acho que muita gente que leu esse artigo também ficou tentando adaptar a sua realidade.

Os meus dados seriam o seguinte: Eu e minha namorada queremos morar juntos, temos 28 anos, no momento moramos cada um na casa da família. Temos empregos de renda fixa. O valor que dispomos para custos de moradia é de no máximo R$1300,00 (considerando gastos com contas da casa e uma sobra no orçamento, bem modesta, para continuar formando uma reserva) e uma poupança de R$30 mil. Venho acompanhando ofertas de imóveis nos últimos 2 anos, e os preços subiram muito. Um imóvel ofertado a R$90 mil em 2011, que ainda está a venda, hoje está por R$150 mil, por exemplo.

Se eu adquirir um imóvel de 150 mil hoje, financiado, pagarei cerca de R$1100 de prestação, utilizando a reserva da poupança como entrada. Este imóvel seria uma casa, que é o meu objetivo, e eu gostaria de fazer reformas e melhorias nela, já que pelo valor que posso pagar não é um imóvel nas condições que gostaria (embora pudesse morar com menos conforto sem as obras, se necessário.)

Se eu for alugar um imóvel, com um padrão um pouco melhor gastarei cerca de R$900. Nos dois casos, desconsiderei taxas.

Nos exemplos que sempre vejo, a pessoa já mora de aluguel. No meu caso, ainda moro na casa da família, e meus custos são com minhas despesas pessoais, como alimentação e transporte e uma ajuda com as despesas da casa.

Como muita gente na minha situação, não gostaria de ficar morando no mesmo lugar por muito tempo, gostaria de num prazo de até 18 meses morar na minha casa.

Meu irmão está na mesma situação que eu, assim como muita gente que conheço.

Nesta situação, qual é sua opinião, ou qual seria a sua decisão?

Também tenho um receio que o valor dos imóveis continue subindo e o meu poder de compra só diminua.

Obrigado

Vinicius

Vinícius,

ExcluirÉ natural que hajam realidades diferentes. Cada cidade/bairro tem uma dinâmica própria. Qualquer análise é generalista e deve-se sim ter cuidadado ao transpô-las para a realidade pessoal.

Como toda resposa, me absterei de entrar em detalhes de cunho emotivo, ok?

Vamos separar aqui dois momentos:

1) Você definiu um horizonte de 18 meses para sair das casas de seus pais. Isso é bom porque toda meta precisa ter um prazo para cumprir. Você também definiu uma meta de acumulação, algo em torno de R$ 150 mil, que o imóvel-alvo hoje.

Se esse prazo de 18 meses está confortável para você, sugeriria que não saísse da casa de seus pais agora. Reverta os R$ 1,3 mil que gastaria com despesas do imóvel para sua poupança. Ao final dos 18 meses teria acumulado R$ 58,1 mil. O que te permitiria dar uma entrar maior e economizar com juro.

2) A segunda etapa envolve a escolha entre morar de aluguel ou comprar o imóvel. Antes, ficam perguntas para que reflita:

a) sua carreira, com apenas 28 anos, já está estabilizada ou há possibilidades de que você mude de cidade por questões profissionais?

b) seus planos de constituição de família estão definidos? pretende ter filhos agora? quantos?

Estas duas perguntas, de cunho pessoal, são fundamentais para que decida.

Veja, se você tem chances de se mudar por razões profissionais, porque comprar um imóvel que pode vir a não usufruir? Mesmo que alugue este imóvel, é algo que você teria que resolver a distância. O trabalho valeria apena?

Por outro lado, se ficará nesta cidade mas ainda não sabe quantos filhos terá, para que antecipar-se e comprar um imóvel que, em poucos anos, tenha que ser vendido para se mudar para um maior? Decisões desse tipo tem sempre que ser subsidiadas por análises a respeito do futuro.

Voltando para a questão financeira, ora, você pode economizar R$ 400 (31%) em despesas com moradia e morar melhor. Se depois dos 18 meses na casa de seus pais você optar por morar de aluguel e manter a economia desses R$ 400, depois de +18 meses você teria acumulado R$ 72,5 mil, ou seja, praticamente metade do valor do seu imóvel-alvo.

Você pode até argumentar: "os imóveis estarão mais caros". Pode ser que sim! Pode ser que não! Não sabemos! Mas o fato é que você terá morado melhor e conseguido economizar um pouco mais.

Para estes cálculos utilizei a última rentabilidade da poupança 0,61% a.m. Se você não tiver pressa de comprar, pode buscar rentabilidade melhor.

Agora, se você possui FGTS tudo muda de figura. Porque poderá utilizar o saldo deste para amortizar o financiamento a cada dois anos.

Para saber mais pode ler este post: http://www.ricodinheiro.com.br/#!/2013/12/financiamento-imobiliario-tabela-price-ou-sac.html

Boa sorte na sua escolha!