Chegou a hora de acertar as contas com o Leão

Olá Pessoal!

Olá Pessoal!

É hora de, novamente, acertar as contas com o Leão. Todo ano, milhões de contribuintes tem que preencher a Declaração de Ajuste Anual do Imposto de Renda da Pessoa Física (IRPF 2013) e entregar, eletronicamente, à Receita Federal do Brasil.

Este é um momento no qual muita gente "perde os cabelos". Há quem se perca nas suas regras e ache muito complicado cumprir esta obrigação tributária. Mas também há quem goste de preencher a declaração.

Os objetivos deste artigo são:

- Esclarecer as regras básicas do IRPF 2013;

- Demonstrar como, anualmente, o Governo Federal aumenta a carga tributária sem que a maior parte dos contribuintes perceba;

- Demonstrar como o contribuinte pode destinar parte do seu IR a projetos de sua cidade e/ou estado;

- Alertar para os riscos de se falsificar informações na declaração;

- Demonstrar a forma básica de cálculo do IR;

- Esclarecer quais são as despesas dedutíveis do IR.

Quem tem que declarar?

Primeiramente é bom lembrar que o IRPF é do ano 2013 mas o ano-calendário é 2012. Isso quer dizer que o contribuinte está declarando e, se for o caso, pagando o tributo em 2013 referente aos rendimentos auferidos durante o ano de 2012.

Está OBRIGADO a declarar:

As exigências acima são independentes. Basta que o contribuinte se enquadre em uma delas para que esteja obrigado a declarar. Vamos a alguns esclarecimentos:

Por rendimentos tributáveis devemos entender aqueles sujeitos a incidência do IR: salário, receita de aluguel, participação nos lucros e resultados, prestação de serviços por autônomos, entre outros.

Se o limite anual é de R$ 24.556,65, ao dividirmos por 12, temos um limite mensal de R$ 2.046,39. Observe que o limite mensal serve apenas para apuração do IR naqueles mês.

Imagine que uma pessoa receba um salário de R$ 1.800 e, num determinado mês, recebeu a participação nos lucros no valor de R$ 1 mil, totalizando uma remuneração de R$ 2.800. Imediatamente a empresa terá que reter na fonte, na quele mês, o IR correspondente a esse total. Contudo, multiplicando o salário por 12 e somando a participação nos lucros temos um total anual de R$ 22.600, inferior ao limite anual. Dessa forma, esta pessoa NÃO está obrigada a entregar a Declaração em 2013.

Imagine que uma pessoa receba um salário de R$ 1.800 e, num determinado mês, recebeu a participação nos lucros no valor de R$ 1 mil, totalizando uma remuneração de R$ 2.800. Imediatamente a empresa terá que reter na fonte, na quele mês, o IR correspondente a esse total. Contudo, multiplicando o salário por 12 e somando a participação nos lucros temos um total anual de R$ 22.600, inferior ao limite anual. Dessa forma, esta pessoa NÃO está obrigada a entregar a Declaração em 2013.

Por outro lado, vamos imaginar que esta mesma pessoa recebeu a indenização de um seguro de vida no valor de R$ 50 mil. Indenização de seguros é considerada um rendimento isento. Assim, mesmo que tenha recebido menos que R$ 24 mil como rendimentos tributáveis, essa pessoa terá que entregar a Declaração.

No que se refere aos demais critérios, nos parece que as instruções estão suficientemente claras.

Se você realizou operações em bolsa de valores e teve prejuízo, é importante fazer a declaração pois só assim poderá se beneficiar da compensação do prejuízo em lucros futuros.

Se você não se enquadra em nenhuma das condições de obrigatoriedade mas teve IR retido na fonte, seja por um empregado ou tomador de serviço, tem o direito a restituição integral desse valor. Para isso, tem que apresentar a declaração.

Ocorre que no ano de 1995 a tabela era a seguinte:

No período Jan.1995 a Dez.2011 a inflação medida pelo IPCA, índice oficial de inflação do Governo Federal, totalizou 234,87%. Veja essa mesma tabela com a correção pelo IPCA:

Logo de cara, comparando a tabela oficial com a acima, podemos perceber que o limite de isenção do IR seria 50% se a tabela de 1995 tivesse sido respeitada e devidamente reajustada. Mas além podemos perceber que houve alteração nas faixas salarias.

Agora, mesclaremos as duas tabelas, a oficial e a de 1995 corrigida pelo IPCA, de forma que possamos comparar em que faixa se situaria um determinado rendimento anual em cada uma das tabelas. Agora, veja seu IR e descubra que alíquota seria aplicável a você caso a tabela de 1995 corrigida pelo IPCA fosse a oficial:

Se você realizou operações em bolsa de valores e teve prejuízo, é importante fazer a declaração pois só assim poderá se beneficiar da compensação do prejuízo em lucros futuros.

Se você não se enquadra em nenhuma das condições de obrigatoriedade mas teve IR retido na fonte, seja por um empregado ou tomador de serviço, tem o direito a restituição integral desse valor. Para isso, tem que apresentar a declaração.

Aumento disfarçado o IR

O IR possui alíquotas diferentes, de acordo com a faixa salarial:Ocorre que no ano de 1995 a tabela era a seguinte:

No período Jan.1995 a Dez.2011 a inflação medida pelo IPCA, índice oficial de inflação do Governo Federal, totalizou 234,87%. Veja essa mesma tabela com a correção pelo IPCA:

Logo de cara, comparando a tabela oficial com a acima, podemos perceber que o limite de isenção do IR seria 50% se a tabela de 1995 tivesse sido respeitada e devidamente reajustada. Mas além podemos perceber que houve alteração nas faixas salarias.

Agora, mesclaremos as duas tabelas, a oficial e a de 1995 corrigida pelo IPCA, de forma que possamos comparar em que faixa se situaria um determinado rendimento anual em cada uma das tabelas. Agora, veja seu IR e descubra que alíquota seria aplicável a você caso a tabela de 1995 corrigida pelo IPCA fosse a oficial:

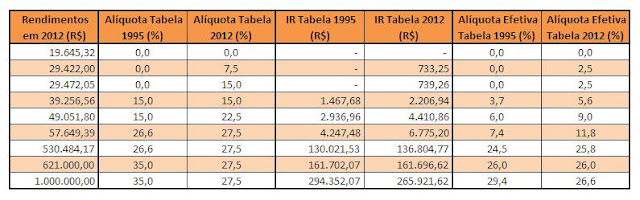

Para ficar mais "palpável" a comparação, vamos simular diversos rendimentos em 1995 e corrigí-los pelo IPCA e verificar quanto esses rendimentos estão pagando de IR com a tabela atual e quanto pagariam pela tabela de 1995:

Olhando a tabela acima podemos fazer algumas constatações interessantes:

- Uma pessoa que em 1995 ganhasse o que hoje equivale a R$ 29.422,00 por ano seria isenta do IR. Contudo, dadas as mudanças na tabela, paga R$ 733,25 de IR, equivalente a uma alíquota efetiva de 2,5%. E isso sem nenhum centavo de aumento real.

- Pior situação estaria uma pessoa que em 1995 ganhasse o que hoje equivale a R$ 57.649,39. A sua alíquota aumentaria 4,4 p.p., subindo de 7,4% para 11,8%. Isso representa um aumento de 59,5% de aumento no IR pago!

- Mas não ficou ruim para todo mundo. Veja a última linha da tabela. Uma pessoa que aufere uma renda de R$ 1 milhão teve sua alíquota efetiva reduzida em 2,8 p.p., reduzindo de 29,4% para 26,6%. Isso representa uma redução de 9,7% no IR pago! Se a renda fosse de R$ 2 milhões a redução no pagmento do IR seria de 16,1%!

Conclusão: As mudanças da tabelas do IR elevaram o imposto dos mais pobres e reduziram o imposto do mais ricos. Para falar o mínimo: interessante, não é?

Qual o prazo para entrega da declaração?

O período para entrega da declaração de 2013, ano calendário 2012, começou no dia 01 de março e se encerra no dia 30 de abril de 2013. A entrega pela Internet, utilizando o programa Receitanet, pode ser feita até as 23:59h do última dia. Já a entrega via disquete pode ser feita nas agências do Banco do Brasil ou da Caixa Econômica Federal em horário normal de expediente bancário até o último dia útil do período.

A entrega fora do prazo acima implica numa multa cujo valor mínimo é R$ 165,74 (cento e sessenta e cinco reais e setenta e quatro centavos) a 20% do imposto devido.

DICA: Caso esteja chegue o último dia da entrega da declaração e ainda não tenha dado tempo de preenchê-la por completo, envie a declaração e, posteriormente, faça uma declaração retificadora e livre-se da multa por atraso na entrega.

Faço a declaração completa ou simplificada?

A diferença entre a declaração completa e a simplificada está no desconto automático referente a despesas dedutíveis. A opção por uma ou por outra depende do valor total de despesas dedutíveis que você possui.

Se a soma total de suas despesas dedutíveis é superior a 20% dos seus rendimentos tributáveis, é mais vantajoso fazer a declaração completa. Se for inferior, opte pela declaração simplificada. Exemplo:

Se ainda assim tiver dúvida de que modelo usar, prefira declarar pelo modelo completo. O próprio sistema demonstra qual é a melhor opção ao final, sugerindo mudar a declaração para o modelo simplificado, se este for mais vantajoso para o contribuinte.

É melhor declarar em separado ou em conjunto?

De uma forma geral, se um ou ambos os declarantes estiverem em faixas de cuja alíquota seja inferior à máxima, a declaração em separado será mais vantajosa. Isso porque, ao declarar em conjunto, a renda tributável será encarada de acordo como única e será tributada pela alíquota de sua soma.

Exemplo, se um dos conjugues possui renda que seja tributada em 27,5% e o outro em 15%. Ao somar as rendas, o segundo conjugue também passará a ser tributado em 27,5%.

Portanto, a declaração em conjunto só é vantajosa quando ambos estão enquadrados na alíquota de 27,5%. O mesmo raciocínio vale para a declaração de dependentes com renda tributável.

Na dúvida, preencha as duas declarações, a conjunta e a simplificada, e veja qual das duas significará o menor imposto a pagar.

O que pode ser deduzido da base de cálculo?

Pode ser abatido da base de cálculo do imposto as despesas com:

- Despesas médicas;

- Pensão alimentícia;

- Contribuições a Previdência Social;

- Contribuições a Previdência Privada (PGBL) até o limite de 12% dos rendimentos tributáveis;

- Parcela mensal no valor de R$ 1.637,11 referente a rendimentos de aposentadoria a partir do mês que o contribuinte completar 65 anos;

- Limite anual de R$ 1.974,72 por dependente;

- Despesas com instrução do contribuinte e dos dependentes.

O que pode ser deduzido do imposto devido?

Contudo, há algumas despesa que reduzem diretamente o imposto devido. São elas:- Contribuições a fundos nacionais, estaduais e municipais vinculados ao Estatuto da Criança e do Adolescente, limitado a 6% do imposto devido;

- Contribuições a fundos nacionais, estaduais e municipais do idoso, limitado a 6% do imposto devido;

- Contribuições a título de patrocínio ou doações ao Fundo Nacional da Cultura ou apoio direto a projetos aprovados pelo Ministério da Cultura;

- Contribuições a atividades de áudio-visual;

- Incentivo ao desporto;

- Contribuição patronal paga a previdência social do empregado doméstico;

- Incentivo ao Programa Nacional de Apoio à Atenção da Saúde da Pessoa com Deficiência (Pronas-PCD);

- Incentivo ao Programa Nacional de Apoio à Atenção Oncológica (Pronon).

É importante que se informe a respeito da forma e limites de dedução para cada uma das hipóteses elencadas.

Gostaríamos de destacar duas que são mais comuns.

Contribuição patronal à previdência social: se você tem empregada(o) doméstica(o) devidamente registrado poderá descontar até 100% da contribuição à previdência social calculada sobre um salário mínimo da sua (eu) empregada(o).

A segunda merce destaque e será objeto do próximo artigo.

Conclusão

Esperamos que, de forma sucinta, tenhamos conseguido esclarecer um pouco mais sobre esse tão temido imposto.

Se feita de forma correta, a declaração do Imposto de Renda pode ser uma ótima oportunidade para que avalie a evolução de sua renda e seu patrimônio. Poderá também utilizar este momento para fazer uma reflexão e avaliar se está no caminho certo para atingir seus objetivos financeiros.

Lembre-se que todo planejamento precisa ser revisto de tempos em tempos.

Aproveite!

Um grande abraço e até a próxima!

K.R.

Curta e compartilhe educação financeira!

Comentários

Postar um comentário