Considerar apenas a parcela que cabe no bolso é suficiente?

Olá pessoal!

Um leitor do Rico Dinheiro, em uma mensagem enviada, lembrou que "quando vai se comprar um carro financiado as pessoas só verificam se a parcela cabe no orçamento, esquecem do quanto pagarão a mais pelo carro". Por fim, ele destaca que é "um ponto importante ensinar o consumidor a fazer conta".

Ele está corretíssimo. É preciso que o consumidor aprenda a fazer conta. Claro que não estamos falando da simples multiplicação do número de parcelas pelo valor da mesma. Essa conta as pessoas sabem fazer (apesar de que parece que ignoram o resultado pois continuam comprando bens financiados descontroladamente).

Pois, vamos lá! Ensinarei a fazer algumas contas importantes antes de decidir se deve ou não financiar o consumo de bens. Além disso, aproveitando a aquisição de veículos como exemplo, discutiremos outros fatores que os consumidores deveriam levar em consideração antes de comprar certos tipos de produtos. Para ilustrar, utilizarei um evento real que aconteceu há uns dois anos.

Os objetivos deste post são:

Esperamos que ao terminar a leitura você esteja mais consciente dos elementos que envolvem um financiamento e quando é vantajoso financiar.

Esse cálculo simples demonstrará que quantidade do mesmo produto/bem poderia ser adquirida dado o valor total a ser desembolsado. É uma conta simples que já dá um sinal de quão caro é financiar uma compra.

Por coincidência, ao passar numa agência de determinado banco encontrei um folheto com oferta para financiamento da compra de veículos. Reproduzo a seguir a parte do folheto que nos interessa para a análise:

A tabela simula dois financiamentos:

Percebam que não há uma exposição clara da taxa de juro aplicada. Apenas destaca o Custo Efetivo Total (CET) ao ano. Guardem essa sigla, mais adiante voltaremos a ela. Outro ponto importante a observar é que alguns bancos deixam para anunciar as tarifas que serão cobradas em razão do financiamento apenas no momento de fechar o negócio. Fique atento a isso para não ser passado para trás!

Vamos, então, aplicar o cálculo apresentado anteriormente. Na análise nos ateremos aos dados do banco do folheto (Banco X). Confira o resultado na tabela a seguir:

Em outras palavras, financiando a compra nas condições apresentadas o consumidor teria desembolsado um valor adicional equivalente a 1/3 (na Simulação 1) e 1/4 (na Simulação 2) do valor do veículo. Visto pelo lado do banco, a cada 3 carros (na Simulação 1) e 4 carros (na Simulação 2) o banco teria faturado um outro carro em forma de juro.

Quanto maior a taxa de juro ou o prazo do financiamento maior será esse índice, ou seja, o valor desembolsado será suficiente para comprar uma quantidade maior do mesmo produto.

Contudo, apesar de ser uma forma prática e rápida, esta não é a melhor forma de avaliar uma compra financiada, especialmente porque impede a comparação entre financiamentos com condições diferentes.

Diante de tantas variáveis, como comparar qual das ofertas de financiamento é a mais barata? O segredo está no CET.

O CET é uma taxa anualizada que representa todo e qualquer custo envolvido na operação de financiamento. Conceitualmente, de uma forma simples, para calculá-lo devemos abater do valor financiado os custos da operação (tarifas cobradas e Imposto sobre Operações de Crédito, Câmbio e Seguros - IOF) e então recalcular a taxa anual dado o valor líquido do financiamento.

É obrigação das empresas informar o CET nas ofertas de financiamento ou quando o consumidor solicitar, explicitando de forma clara os custos que o compõe. Mas cuidado com armadilhas da propaganda enganosa!

Perceba, no exemplo citado, que o Banco X informa que não cobra tarifas e o CET da operação é 16,58% ao ano. Ocorre que o banco "esqueceu" de considerar no cálculo, no mínimo, o IOF que é embutido no valor financiado. Assim, depois de recalcular o CET da Simulação 1 cheguei ao resultado de 18,93% ao ano, muito maior que o anunciado. Veja o gráfico comparativo abaixo e entenda o que isso significa para o seu bolso:

Uma diferença de R$ 420,16! Portanto, fique alerta e exija sempre o CET muito bem detalhado!

Caso deseje mais detalhes sobre CET, pode conferir na página do Banco Central do Brasil, inclusive para aprender como é calculado. A seguir, darei uma dica de como calcular o CET de uma forma mais simples e rápida.

Não se deixe enganar! Ao optar pelo financiamento, dê preferência ao de menor CET, mesmo que o valor da prestação do outro seja menor, porque assim estará optando pelo de menor custo.

Essa prática é mais uma estratégia de marketing que busca "conquistar" o consumidor fazendo o crer que está levando vantagem na compra.

É triste informar que é puro engano. NÃO EXISTE COMPRA PARCELADA SEM JURO, mesmo que a oferta esteja afirmando que é sem juro e que o valor da parcela multiplicado pelo número de parcelas seja idêntico ao anunciado na oferta. Isso ocorre por dois fatores:

O que ocorre nas situações de "parcelamento sem juro" é que o consumidor que está pagando a vista está, na verdade, pagando mais caro pelo produto do que o faz o consumidor que está financiando.

Como exemplo, escolhi, aleatoriamente, um site de vendas pela internet e cliquei no anúncio do primeiro produto que apareceu. Era um Refrigerador sendo ofertado pelo valor de R$ 1.599,00 ou em 12 parcelas de R$ 133,25 sem juros. Veja a imagem extraída do site.

Para demonstrar a situação 2, acima, imagine que o consumidor tenha o valor total numa poupança (remunerada a 0,41% ao mês). Ele poderia sacar o valor imediatamente e pagar o preço à vista ou optar pelo parcelamento e sacar todo mês o valor da parcela. O que aconteceria com o saldo da sua poupança? Confira na tabela a seguir:

Se o consumidor optar por pagar à vista, gastará sua poupança integralmente logo no primeiro mês. Se optar por parcelar, o consumidor ficará com um saldo de R$ 44,29 (2,77% do valor inicial) ao final.

Outra forma de demonstrar é descobrindo quanto o consumidor precisaria ter de saldo na poupança no momento da compra para que, em sacando mensalmente o valor da prestação do financiamento, ao final do período o seu saldo seja R$ 0,00. A resposta está na tabela abaixo:

Ou seja, se o consumidor tiver R$ 1.556,85 na poupança consegue pagar a compra em 12 meses sem fazer novos aportes. Isso representaria uma economia de 2,64%.

Mas, o mais interessante está na demonstração da situação 1. Logo abaixo do valor das parcelas aparece as formas de pagamento Boleto e Bankline com o preço à vista é R$ 1.439,10, ou seja 10% inferior. Significa dizer, que o preço de R$ 1.599,00 ainda não é, de fato, o preço à vista. Nele ainda estão embutidos outros custos relacionados ao financiamento.

Fica claro, portanto, que todos os custos do lojista estão incluídos no preço ofertado. Assim, não se engane: o consumidor sempre estará em desvantagem em relação ao fornecedor no que se refere a formação do preço do produto. De fato, a única arma efetiva que o consumidor tem é a pesquisa de preço na concorrência.

Já presenciei um episódio desses de perda de controle do orçamento. Há uns dois anos, um conhecido me revelou o desejo de adquirir um carro. Em função de ter noção de quanto era o seu salário resolvi ponderar com ele os custos de se manter um carro. Ele me ouviu atentamente e pareceu concordar com meus argumentos.

Alguns meses depois, ele me procura radiante e avisa:

- Comprei meu carro!

- Como assim? - Perguntei após recobrar-me do susto - E o que conversamos?

- Ah! Sei lá! Decidi comprar mesmo assim. Gostei do carro e comprei! Mas a prestação ficou baratinha! Vem cá ver o carro!

Fui. Pior do que ter comprado o carro foi que ele comprou um carro mais caro do que o que havia pensado anteriormente. "A fila anda e a catraca gira"...

Alguns meses mais tarde vejo ele enfezado e pergunto o que houve. "Mandei o carro para revisão e saiu carão o serviço". Mais umas semanas se passam e ele reclama: "Não aguento mais pagar gasolina tão cara! Não é possível que o governo não tome providência!". Mais umas semanas: "Estou procurando advogado porque o juro que estou pagando no financiamento do carro é um roubo! Um absurdo!".

No mês seguinte ele vendeu o carro e depois de quitar o financiamento sobrou muito menos do que o total desembolsado. Voltei a tocar no assunto do planejamento e mostrar que ele não se preparou para assumir gastos adicionais e sabe qual foi a resposta: "Também, você ficou gorando meu carro o tempo todo!".

Conselho: Fique sempre atento aos gastos ocultos que vem associados ao bem adquirido. Não considerá-los pode significar a perda do controle do seu orçamento pessoal.

Diuturnamente somos bombardeados com propagandas que nos estimulam a consumir os mais diversos produtos. Em alguns casos, não temos os recursos suficientes para comprá-los. Então, nos é proposto parcelar a aquisição, financiá-la.

Então nos colocamos diante da escolha: obter o prazer imediato proporcionado por aquela compra financiada, ou adiar o prazer e acumular recursos para efetuar o pagamento à vista?

Ninguém nos obriga financiar e pagar juro. Essa escolha é nossa. A qualquer momento podemos dizer não ao financiamento. O preço que temos que pagar por isso é não consumir imediatamente. Portanto, não, o financiamento não é o vilão. Mas sim, nossa compulsão pelo consumo a qualquer preço.

Um grande abraço e até a próxima!

K.R.

- Ensinar o que é o Custo Efetivo Total e a sua importância;

- Ensinar como calcular o juro real embutido em um financiamento;

- Demonstrar que não existe financiamento sem juros;

- Alertar para outras coisas que devem ser consideradas antes de se comprar um produto;

- Mostrar quando vale a pena financiar a aquisição de um produto.

Esperamos que ao terminar a leitura você esteja mais consciente dos elementos que envolvem um financiamento e quando é vantajoso financiar.

A conta que todos fazem (ou, pelo menos, deveriam fazer)

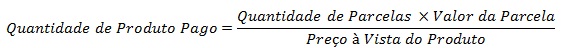

Saber quanto pagamos a mais ao adquirir um produto financiado é muito fácil. Basta multiplicar a quantidade de parcelas pelo valor da parcela e, em seguida, dividir pelo preço à vista do produto. Matematicamente falando:Esse cálculo simples demonstrará que quantidade do mesmo produto/bem poderia ser adquirida dado o valor total a ser desembolsado. É uma conta simples que já dá um sinal de quão caro é financiar uma compra.

Por coincidência, ao passar numa agência de determinado banco encontrei um folheto com oferta para financiamento da compra de veículos. Reproduzo a seguir a parte do folheto que nos interessa para a análise:

A tabela simula dois financiamentos:

- Simulação 1: Veículo de R$ 40 mil sendo que R$ 30 mil seria financiado em 58 parcelas fixas.

- Simulação 2: Veículo de R$ 30 mil sendo que R$ 20 mil seria financiado em 48 parcelas fixas.

Percebam que não há uma exposição clara da taxa de juro aplicada. Apenas destaca o Custo Efetivo Total (CET) ao ano. Guardem essa sigla, mais adiante voltaremos a ela. Outro ponto importante a observar é que alguns bancos deixam para anunciar as tarifas que serão cobradas em razão do financiamento apenas no momento de fechar o negócio. Fique atento a isso para não ser passado para trás!

Vamos, então, aplicar o cálculo apresentado anteriormente. Na análise nos ateremos aos dados do banco do folheto (Banco X). Confira o resultado na tabela a seguir:

Em outras palavras, financiando a compra nas condições apresentadas o consumidor teria desembolsado um valor adicional equivalente a 1/3 (na Simulação 1) e 1/4 (na Simulação 2) do valor do veículo. Visto pelo lado do banco, a cada 3 carros (na Simulação 1) e 4 carros (na Simulação 2) o banco teria faturado um outro carro em forma de juro.

Quanto maior a taxa de juro ou o prazo do financiamento maior será esse índice, ou seja, o valor desembolsado será suficiente para comprar uma quantidade maior do mesmo produto.

Contudo, apesar de ser uma forma prática e rápida, esta não é a melhor forma de avaliar uma compra financiada, especialmente porque impede a comparação entre financiamentos com condições diferentes.

Custo Efetivo Total (CET)

Geralmente as condições de financiamento ofertadas pelos diversos bancos para um mesmo bem não são padronizadas. Num determinado banco é exigido que se pague 20% do valor do bem à vista. Em outros pode ser financiado 100%. As taxas de juro praticadas são diferentes. Há bancos que cobram tarifas por conceder o crédito e outros não. Os prazos também são os mais diversos.Diante de tantas variáveis, como comparar qual das ofertas de financiamento é a mais barata? O segredo está no CET.

O CET é uma taxa anualizada que representa todo e qualquer custo envolvido na operação de financiamento. Conceitualmente, de uma forma simples, para calculá-lo devemos abater do valor financiado os custos da operação (tarifas cobradas e Imposto sobre Operações de Crédito, Câmbio e Seguros - IOF) e então recalcular a taxa anual dado o valor líquido do financiamento.

É obrigação das empresas informar o CET nas ofertas de financiamento ou quando o consumidor solicitar, explicitando de forma clara os custos que o compõe. Mas cuidado com armadilhas da propaganda enganosa!

Perceba, no exemplo citado, que o Banco X informa que não cobra tarifas e o CET da operação é 16,58% ao ano. Ocorre que o banco "esqueceu" de considerar no cálculo, no mínimo, o IOF que é embutido no valor financiado. Assim, depois de recalcular o CET da Simulação 1 cheguei ao resultado de 18,93% ao ano, muito maior que o anunciado. Veja o gráfico comparativo abaixo e entenda o que isso significa para o seu bolso:

Uma diferença de R$ 420,16! Portanto, fique alerta e exija sempre o CET muito bem detalhado!

Caso deseje mais detalhes sobre CET, pode conferir na página do Banco Central do Brasil, inclusive para aprender como é calculado. A seguir, darei uma dica de como calcular o CET de uma forma mais simples e rápida.

Dá para confiar na taxa de juro anunciada?

Não! Nunca dá! É importante que o consumidor brasileiro aprenda a calcular a taxa de juro real de uma operação para só aí comparar as ofertas de financiamento e optar pela mais barata. Sugiro o seguinte passo a passo:- Negocie o financiamento:

Tente reduzir ao máximo a taxa de juro; - Negocie o preço à vista:

Pressione o vendedor de forma a saber qual é o preço mínimo da venda à vista. Se houver "brindes" sendo ofertados, abata o preço destes do preço do produto principal, calculando seu preço real.

Por mais que seja legal ganharmos alguns "brindes" (tapete, IPVA pago, isenção de tarifas, etc.), entenda de uma vez por todas que NÃO EXISTEM BRINDES GRATUITOS. O custo já está embutido no preço do produto. Oferta de "brindes" é apenas um ação de marketing para fazer o consumidor pensar que está levando vantagem na compra do produto, especialmente aqueles indecisos, e realizar a venda; - Calcule a taxa de juro real:

No Excel, use a função TAXA(nper; pgto; vp) onde nper é número de meses, pgto é o valor da parcela e vp é o preço à vista (lembre de descontar os valores de brindes e outras "benefícios" ofertados). O resultado é a Taxa de Juro Mensal Real.

Se preferir, use uma calculadora financeira. Se tiver um Smartphone, pode baixar um aplicativo que simula uma calculadora financeira.

Além disso, pode usar o site do PROCON-SP que disponibiliza um formulário simples de usar.

Não se deixe enganar! Ao optar pelo financiamento, dê preferência ao de menor CET, mesmo que o valor da prestação do outro seja menor, porque assim estará optando pelo de menor custo.

"Só parcelo compras sem juro"

Existem lojas que não praticam uma política de descontos para pagamento à vista. Podemos perceber muito bem essa prática em lojas que comercializam telefones celulares. São raras as que concedem algum desconto sobre o preço anunciado para o consumidor que efetua o pagamento à vista.Essa prática é mais uma estratégia de marketing que busca "conquistar" o consumidor fazendo o crer que está levando vantagem na compra.

É triste informar que é puro engano. NÃO EXISTE COMPRA PARCELADA SEM JURO, mesmo que a oferta esteja afirmando que é sem juro e que o valor da parcela multiplicado pelo número de parcelas seja idêntico ao anunciado na oferta. Isso ocorre por dois fatores:

- Nenhuma loja consegue financiamentos junto a bancos ou investidores sem pagar juro. Assim, no valor do produto já está embutido o custo desse financiamento;

- O consumidor poderia manter aplicados os recursos ainda não desembolsados auferindo rendimentos a uma determinada taxa de juro (Valor do Dinheiro no Tempo).

O que ocorre nas situações de "parcelamento sem juro" é que o consumidor que está pagando a vista está, na verdade, pagando mais caro pelo produto do que o faz o consumidor que está financiando.

Como exemplo, escolhi, aleatoriamente, um site de vendas pela internet e cliquei no anúncio do primeiro produto que apareceu. Era um Refrigerador sendo ofertado pelo valor de R$ 1.599,00 ou em 12 parcelas de R$ 133,25 sem juros. Veja a imagem extraída do site.

Para demonstrar a situação 2, acima, imagine que o consumidor tenha o valor total numa poupança (remunerada a 0,41% ao mês). Ele poderia sacar o valor imediatamente e pagar o preço à vista ou optar pelo parcelamento e sacar todo mês o valor da parcela. O que aconteceria com o saldo da sua poupança? Confira na tabela a seguir:

Se o consumidor optar por pagar à vista, gastará sua poupança integralmente logo no primeiro mês. Se optar por parcelar, o consumidor ficará com um saldo de R$ 44,29 (2,77% do valor inicial) ao final.

Outra forma de demonstrar é descobrindo quanto o consumidor precisaria ter de saldo na poupança no momento da compra para que, em sacando mensalmente o valor da prestação do financiamento, ao final do período o seu saldo seja R$ 0,00. A resposta está na tabela abaixo:

Ou seja, se o consumidor tiver R$ 1.556,85 na poupança consegue pagar a compra em 12 meses sem fazer novos aportes. Isso representaria uma economia de 2,64%.

Mas, o mais interessante está na demonstração da situação 1. Logo abaixo do valor das parcelas aparece as formas de pagamento Boleto e Bankline com o preço à vista é R$ 1.439,10, ou seja 10% inferior. Significa dizer, que o preço de R$ 1.599,00 ainda não é, de fato, o preço à vista. Nele ainda estão embutidos outros custos relacionados ao financiamento.

Fica claro, portanto, que todos os custos do lojista estão incluídos no preço ofertado. Assim, não se engane: o consumidor sempre estará em desvantagem em relação ao fornecedor no que se refere a formação do preço do produto. De fato, a única arma efetiva que o consumidor tem é a pesquisa de preço na concorrência.

Outras coisas a considerar antes de financiar

Mas há outros fatores importantíssimos que devemos considerar antes de optar pelo financiamento. Infelizmente, por não termos sido educados para tanto, costumamos esquecê-los e só percebemos o equívoco após suas consequências começarem a aparecer. Longe de esgotar a lista destaco:- Correção pela inflação: contratos de financiamento de prazo superiores a 12 meses geralmente trazem cláusulas de correção do valor da parcela/saldo devedor por determinado índice de inflação. Sempre avalie o cenário da inflação, se o índice escolhido é o mais adequado e sua perspectiva de obter um aumento na renda que seja superior à inflação medida pelo índice;

- Custo decorrentes da posse do bem: eventualmente, alguns bens podem trazer consigo uma elevação do nível de gastos. Por exemplo, um carro traz consigo custos relacionados a combustível, manutenção, impostos, licenciamento, seguro, lavagem, etc. Avalie quanto que esses gastos representaram de despesa adicional se seu orçamento tem espaço para acomodá-los;

- Custos de transferência de posse: a compra de bens exige que o comprador arque com custos relacionados a transferência de propriedade. Esse custo é muito variável podendo, no caso de imóveis, chegar 6% do valor de compra. Assim, um imóvel que seja comprado por R$ 200 mil poderá resultar num gasto adicional (ITIV, Cartórios, etc.) para o comprador de até R$ 12 mil só para que a transferência seja legalmente efetivada;

- Depreciação: todo bem tem um tempo de vida útil. Assim, a cada ano que passa o bem perde valor decorrente da aproximação do fim da sua vida útil. Negligenciar o custo com a depreciação do bem significa não prever uma reserva necessária para prolongar a vida útil do bem e/ou substituí-lo por um novo;

- Desvalorização: todo bem corre risco de sofre desvalorização no mercado decorrente de condições adversas, temporárias ou permanentes. Além disso, um bem de alto valor pode ter um mercado de compradores reduzidos e caso o proprietário deseje se desfazer dele para obter recursos rapidamente pode ser obrigado a ofertá-lo por um valor muito inferior ao de aquisição;

- Custo de oportunidade: sempre que aplicamos recursos em determinada operação estamos "perdendo" a oportunidade de aplicá-los em uma outra operação. Isso representa um custo porque precisaremos de um "prêmio" para manter a aplicação.

Já presenciei um episódio desses de perda de controle do orçamento. Há uns dois anos, um conhecido me revelou o desejo de adquirir um carro. Em função de ter noção de quanto era o seu salário resolvi ponderar com ele os custos de se manter um carro. Ele me ouviu atentamente e pareceu concordar com meus argumentos.

Alguns meses depois, ele me procura radiante e avisa:

- Comprei meu carro!

- Como assim? - Perguntei após recobrar-me do susto - E o que conversamos?

- Ah! Sei lá! Decidi comprar mesmo assim. Gostei do carro e comprei! Mas a prestação ficou baratinha! Vem cá ver o carro!

Fui. Pior do que ter comprado o carro foi que ele comprou um carro mais caro do que o que havia pensado anteriormente. "A fila anda e a catraca gira"...

Alguns meses mais tarde vejo ele enfezado e pergunto o que houve. "Mandei o carro para revisão e saiu carão o serviço". Mais umas semanas se passam e ele reclama: "Não aguento mais pagar gasolina tão cara! Não é possível que o governo não tome providência!". Mais umas semanas: "Estou procurando advogado porque o juro que estou pagando no financiamento do carro é um roubo! Um absurdo!".

No mês seguinte ele vendeu o carro e depois de quitar o financiamento sobrou muito menos do que o total desembolsado. Voltei a tocar no assunto do planejamento e mostrar que ele não se preparou para assumir gastos adicionais e sabe qual foi a resposta: "Também, você ficou gorando meu carro o tempo todo!".

Conselho: Fique sempre atento aos gastos ocultos que vem associados ao bem adquirido. Não considerá-los pode significar a perda do controle do seu orçamento pessoal.

Financiar é preciso

O financiamento, talvez, esteja entre um dos principais fatores responsáveis pelo progresso da humanidade nos últimos séculos. Incompreendido, é tido como vilão por uma grande parte das pessoas por também ser uma das principais causas de endividamento das famílias e indivíduos. Mas, é ele o vilão?Diuturnamente somos bombardeados com propagandas que nos estimulam a consumir os mais diversos produtos. Em alguns casos, não temos os recursos suficientes para comprá-los. Então, nos é proposto parcelar a aquisição, financiá-la.

Então nos colocamos diante da escolha: obter o prazer imediato proporcionado por aquela compra financiada, ou adiar o prazer e acumular recursos para efetuar o pagamento à vista?

Ninguém nos obriga financiar e pagar juro. Essa escolha é nossa. A qualquer momento podemos dizer não ao financiamento. O preço que temos que pagar por isso é não consumir imediatamente. Portanto, não, o financiamento não é o vilão. Mas sim, nossa compulsão pelo consumo a qualquer preço.

Um grande abraço e até a próxima!

K.R.

Comentários

Postar um comentário